個人事業主に民間保険はいらない?おすすめの保険を紹介

個人事業主は、病気やケガ、老後に備えて、国民健康保険や国民年金といった社会保険への加入が義務づけられています。しかし、会社員と比較すると雇用保険や労災保険がなく、失業したり業務中にケガをしたりしても手当てがありません。そのため、もしものリスクに備えられる民間の保険にも加入したほうが良いか、迷う人もいるでしょう。

ここでは、個人事業主と会社員の社会保険の違いをふまえ、個人事業主が民間の保険にも加入したほうが良い理由、検討したい保険などを解説します。

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

個人事業主と会社員の社会保険の違い

まずは、個人事業主と会社員の社会保険の違いについて解説します。前提として、個人事業主も会社員と同様に社会保険に加入することが義務付けられています。社会保険とは、主に「公的医療保険」「公的介護保険」「公的年金」「雇用保険」「労災保険」などからなる公的な社会保険制度のことです。

個人事業主と会社員は、加入できる保険の種類や保障内容が異なります。例えば、公的医療保険は会社員の場合、健康保険組合または協会けんぽなどに加入し、会社と折半で保険料を支払います。一方で、個人事業主が加入する国民健康保険の保険料は、全額自己負担です。会社員などが加入する健康保険との違いは、国民健康保険には「傷病手当金」がありません。また、雇用保険についても会社員は加入できますが、個人事業主は加入できないため、「傷病手当」などの保障もありません。

個人事業主と会社員が加入する社会保険についての違いをまとめると次のようになります。

■個人事業主と会社員の社会保険の違い

横にスライドしてください

|

社会保険の種類 |

個人事業主 |

会社員 |

|---|---|---|

|

公的医療保険 |

・国民健康保険に加入 ・保険料は全額自己負担 ・被保険者の医療費窓口負担が原則3割になる ・出産育児一時金や葬祭費などの給付が受けられる

|

・健康保険組合または協会けんぽに加入 ・保険料は会社と折半 ・被保険者およびその扶養家族の医療費窓口負担が原則3割になる ・出産育児一時金や葬祭費などの給付が受けられる ・被保険者が病気やケガで働けず要件を満たすときに「傷病手当金」が支給される |

|

公的介護保険 |

・原則40歳以上で加入 ・保険料は全額自己負担 |

・原則40歳以上で加入 ・保険料は会社と折半 |

|

公的年金 |

・国民年金に加入 ・保険料は全額自己負担 |

・厚生年金に加入 ・保険料は会社と折半 |

|

雇用保険 |

・個人事業主本人は加入できない |

・会社が加入し従業員が被保険者になる ・保険料は会社と従業員が負担(割合は業種ごとに異なる。会社の負担割合のほうが労働者より多い) ・失業中、病気やケガなどが理由で15日以上仕事に就くことができない場合、「傷病手当」として給付金を受け取ることができる ・育児休業給付、介護休業給付などが利用できる |

|

労災保険 |

・原則加入できない ※特別加入の場合を除く |

・会社が加入し従業員が被保険者になる ・保険料は会社が全額負担 ・業務に関連するケガ、病気、障害、死亡の場合、一定の給付が受けられる |

※特別加入とは、建設業の一人親方など特定の事業に従事する個人事業主に限って、労災保険に加入できる制度のこと

個人事業主が加入できる社会保険

個人事業主が加入できる社会保険は、「公的医療保険(国民健康保険)」「公的介護保険」「公的年金(国民年金)」の3つです。それぞれについて詳しく解説します。

公的医療保険(国民健康保険)

個人事業主が加入する主な公的医療保険には、都道府県と市区町村が運営する「国民健康保険」があります。被保険者の医療費窓口負担が所得や年齢により原則3割になるほか、出産育児一時金や葬祭費などの給付が受けられるのが特徴です。会社員などが加入する健康保険との大きな違いは、国民健康保険には扶養の概念がないということです。配偶者や生計を一にする親族であっても、一人ひとりが加入者として保険料を負担する必要があります。このほか、医師・弁護士・税理士・建設業・文筆業など、同種同業による組合員が加入できる「国民健康保険組合」があります。

会社員として働いていた人が個人事業主となって国民健康保険へ加入する場合、勤めていた会社を退職した日の翌日から14日以内に加入手続きが必要です。ただし、健康保険の任意継続制度を利用することもできます。

任意継続制度とは、これまで勤めていた会社の健康保険に、退職後も最長2年間継続加入できる制度です。収入額によって国民健康保険よりも保険料を抑えられる可能性がありますが、保険料は会社との折半ではなく全額自己負担になります。任意継続する場合は、要件を満たしていれば家族を扶養とすることができ、被扶養者分の保険料負担はありません。

■健康保険の任意継続制度

|

|

内容 |

|

条件 |

資格喪失日の前日までに被保険者の期間が継続して2ヵ月以上ある |

|

申請方法 |

退職日の翌日から20日以内に、健康保険組合や住んでいる都道府県の協会けんぽ支部などへ資格取得に関する申出書を提出する |

|

任意継続できる期間 |

最大2年間 |

公的医療保険については、以下の記事をご参照ください。

公的介護保険

公的介護保険は、個人事業主や会社員などの区別なく40歳以上の国民が全員加入し、介護などが必要な状態になったときに所定の介護サービスを受けられる制度です。市区町村が運営し、40歳以上のすべての人が被保険者となって毎月保険料を支払います。保険料は、加入している公的医療保険といっしょに徴収されます。国民健康保険と同様、個人事業主の場合は全額自己負担、会社員は会社と折半です。

なお、65歳以上になると、年金受給額が年額18万円以上であれば支給される年金から差し引かれ、18万円未満であれば納付書で市区町村に個人で支払います。

公的介護保険については、以下の記事をご参照ください。

公的年金(国民年金)

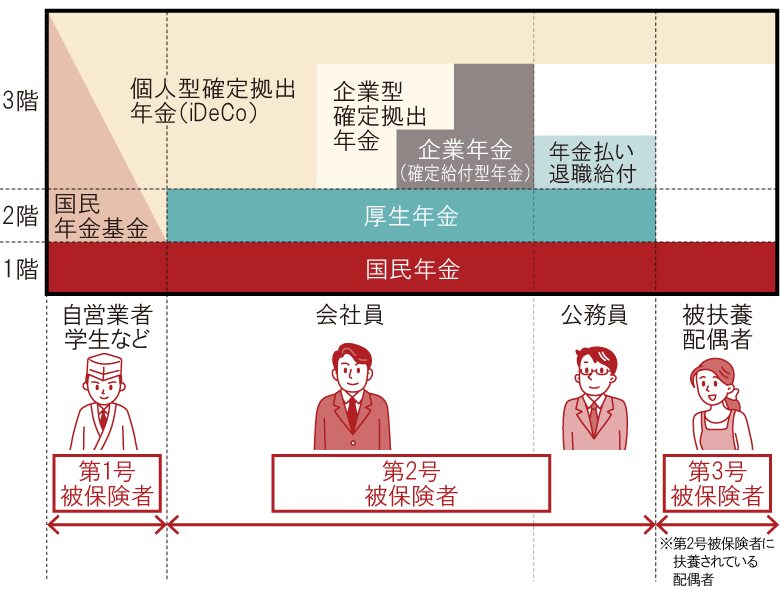

日本の公的年金は、国民年金をベースとして会社員・公務員を対象とする厚生年金、さらに企業年金などの私的年金からなる「3階建て構造」になっています。

■公的年金の3階建て構造

※厚生労働省「[年金制度の仕組みと考え方]第3 公的年金制度の体系(被保険者、保険料)」を参考に作成

※2024年5月現在

個人事業主は第1号被保険者にあたり、1階部分の国民年金のほか、任意で国民年金基金や個人型確定拠出年金(iDeCo)への加入が可能です。国民年金に加入して受給資格を満たせば、65歳以上になると老齢基礎年金を受け取ることができますが、国民年金は毎月定額の保険料を自分で納め、全額自己負担になります。

会社員は第2号被保険者にあたり、国民年金に加え2階部分の厚生年金も上乗せされます。毎月定率の保険料を会社と折半で負担し、保険料は毎月の給料から差し引かれます。

公的年金については、以下の記事をご参照ください。

年金はいくらもらえる?年代・年収別の平均受給額や老後の備えを解説

個人事業主が民間の保険に加入したほうが良い理由

個人事業主は会社員に比べると、各種保険料を全額自己負担しなければならないだけでなく、加入できる社会保険が限られています。また、次に挙げる2つの理由から、個人事業主は民間の保険に加入したほうが良いと考えられます。

雇用保険の傷病手当や健康保険の傷病手当金がない

個人事業主が民間の保険に加入したほうが良い理由として、個人事業主には原則として、雇用保険の傷病手当や健康保険の傷病手当金の受給資格がないことが挙げられます。

会社員であれば、失業中、病気やケガなどが理由で15日以上仕事に就けない場合、雇用保険の傷病手当として給付金を受け取ることができます。また、在職中も病気やケガで会社を一定期間(連続して3日間休んだうえで、4日目以降)休んだ場合、給与の約3分の2が支給される健康保険の傷病手当金を受け取ることが可能です。ただし、休んだ期間について事業主から傷病手当金の額より多い報酬額の支給を受けた場合には、傷病手当金は支給されません。個人事業主にはこのような手当てがないため、病気やケガで働けない場合に収入がゼロになる可能性があり、民間の医療保険や就業不能保険などに加入しておくと良いといえるでしょう。

雇用保険の傷病手当については、以下の記事をご参照ください。

雇用保険の傷病手当とは?受給条件や期間、給付金額の目安を解説

老齢基礎年金しかもらえない

個人事業主が民間の保険に加入したほうが良い理由として、個人事業主が将来受け取る年金は、原則として国民年金に加入し受給要件を満たした人が受け取る老齢基礎年金のみだからです。一方で会社員の場合、年金額は「国民年金(老齢基礎年金)+厚生年金(老齢厚生年金)」となります。個人事業主は厚生年金がない分、会社員と比較すると将来受け取る年金が少なくなってしまいます。

厚生労働省の「令和4年度 厚生年金保険・国民年金事業の概況」によると、老齢基礎年金の平均年金額は月額5万6,428円です。一方で、老齢基礎年金と老齢厚生年金の合計平均受給額は月額で14万4,982円となっています。

このように、個人事業主と会社員では、受け取れる年金額に2倍以上の差があります。このため、国民年金基金や付加年金、iDeCo、そのほか個人年金保険など民間の保険に加入してこの差を埋めるようにしましょう。

年金がいくらになるかについては、以下の記事をご参照ください。

年金はいくらもらえる?年代・年収別の平均受給額や老後の備えを解説

個人事業主はどのような保険を選ぶと良い?

個人事業主が民間の保険への加入を検討する場合、具体的にどのような保険を選ぶと良いのでしょうか。考え方としては、社会保険では保障が不足すると思う部分を補うようにします。ここでは、おすすめの保険として「医療保険」「就業不能保険」「個人年金保険」「生命保険」の4つについて解説します。

「医療保険」で入院や手術に備える

医療保険は、病気やケガで入院や手術などをしたときに、医療費の負担を軽減してくれる保険です。

契約時の保障内容に合わせて入院給付金や手術給付金を受け取ることができます。民間の医療保険であれば、公的医療保険の対象外となる食事代や差額ベッド代、病院までの交通費などの費用をまかなうことが可能です。

医療保険については、以下の記事をご参照ください。

「就業不能保険」で働けなくなった場合に備える

就業不能保険とは、病気やケガなどで一定期間入院し、収入が減少してしまうリスクに備えるための保険です。病気やケガによる入院といった理由で働けなくなった場合の生活費などをサポートします。

会社員や公務員の場合は業務外の事由よる病気やケガで休業し、一定の要件を満たした場合には健康保険から傷病手当金が支給されます。一方で、個人事業主の人にそのような保障はありません。就業不能保険に加入することで、病気やケガによる入院などで働けなくなったときの収入の一部をまかなうことが可能になります。

就業不能保険については、以下の記事をご参照ください。

就業不能保険はいらない?働けなくなったときに備える保険の必要性

「個人年金保険」で老後に備える

個人年金保険は、老後のための資金を計画的に準備できる保険です。

保険料を払い込み、契約時に決めた年齢に達したら保険料に応じた年金を受け取れます。個人事業主は会社員と比較すると公的年金の受取額が少ないため、老後に不足する資金を補う目的で加入することをおすすめします。

また、個人年金保険は普段の生活で貯蓄が苦手な人であっても、将来の生活資金を計画的に貯めることが可能です。加えて、個人年金保険料控除が受けられるため、所得税や住民税の負担も軽減することができます。

個人年金保険については、以下の記事をご参照ください。

個人年金保険とは?メリット・デメリットや公的年金との違いを解説

「生命保険」で残された家族の生活を支える

生命保険とは、万一の事態に備える保険です。

契約で決めた保険料を支払い、万一の事態が起こったときのリスクに備えるという「相互扶助」の考え方で、多くの保険契約者が保険料を出し合うことで、病気やケガなどで経済的に困難な状況に陥った人を契約者全体で支えます。

生命保険に加入することで、日頃の貯蓄では対応できない大きな経済的リスクに備えることが可能です。特に家庭を持っている個人事業主にとって自身の死亡に備えるための生命保険は、その後の家族の生活を経済的に支えられるので、加入を検討したほうが良いといえます。

生命保険については、以下の記事をご参照ください。

社会保険の保障が十分ではない個人事業主こそ、民間の保険も検討しよう

個人事業主は、会社員が加入する健康保険の傷病手当金や、年金の受取額が増える厚生年金がありません。したがって、社会保険による保障の不足分をカバーするために、民間の医療保険や就業不能保険、個人年金保険などへの加入を検討しましょう。

もし個人事業主が不測の事態に備えるために民間の保険を検討したいと思ったら、保険会社やFP(ファイナンシャルプランナー)などにも相談をしてみてください。

お得な情報やお知らせなどを配信しています! LINE友だち追加

辻󠄀田 陽子

FPサテライト株式会社所属。税理士事務所、金融機関での経験を経て、「好きなときに好きなことをする」ため房総半島へ移住。移住相談を受けるうちに、それぞれのライフイベントでのお金の不安や悩みがあることを知り、人々がより豊かで自由な人生を送る手助けがしたいと思いFP資格を取得、FPとして活動を始める。現在は地方で移住相談や空き家問題に取り組みながら、FPの目線からやりたいことをやる人々を応援中。

所有資格:1級ファイナンシャル・プランニング技能士、証券外務員一種、日商簿記2級

※この記事はほけんの第一歩編集部が上記監修者のもと、制作したものです。

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

※税務の取り扱いについては、2024年5月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。

(登)C24N0081(2024.7.24)

(登)C24N0193(2025.3.18)

保険のご相談・お問い合わせ、

資料請求はこちら

お客さまの「一生涯のパートナー」として第一生命が選ばれています。

皆さまの人生に寄り添い、「確かな安心」をお届けいたします。

第一生命では、お客さまのニーズに応じて様々なプランをご用意しております。

月~金 10:00~18:00 土 10:00~17:00

(祝日・年末年始を除く)