年金はいくらもらえる?年代・年収別の平均受給額や老後の備えを解説

老後の生活を支える年金は、加入する年金の種類や保険料を納付した期間・金額といった要素によって、受給金額が変わります。中でも、国民年金などの公的年金が、将来いくらもらえるのか気になる人は多いでしょう。

ここでは、年金についての基本情報と、将来の年金受給額を確認する方法を紹介します。併せて、老後に必要とされる資金の目安と、公的年金以外に老後資金を準備する方法についても解説します。

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

老後にもらえる年金の種類と受給開始年齢

老後にもらえる年金にはいくつかの種類があります。職業によって加入できる年金の種類が変わり、もらえる金額も異なるのです。

ここでは年金の種類を含め、いつから年金がもらえるようになるのか、日本の年金制度について解説します。

年金には公的年金と私的年金がある

年金には、大きく「公的年金」と「私的年金」の2種類があります。

公的年金は、現役世代が納付した保険料を高齢者への年金給付に充てるものです。一方、私的年金は公的年金に上乗せして給付される年金制度を指します。

<主な年金の種類>

-

公的年金:国民年金(老齢基礎年金)、厚生年金(老齢基礎年金+老齢厚生年金)、国民年金基金

-

私的年金:個人年金保険、企業年金、個人型確定拠出年金(iDeCo)

公的年金の老齢基礎年金とは、20歳以上60歳未満の国民全員が加入している国民年金のことです。老齢厚生年金とは、厚生年金保険から支払われる年金のことを指します。厚生年金の受給者は、老齢基礎年金に加えて老齢厚生年金も受け取れる仕組みになっています。

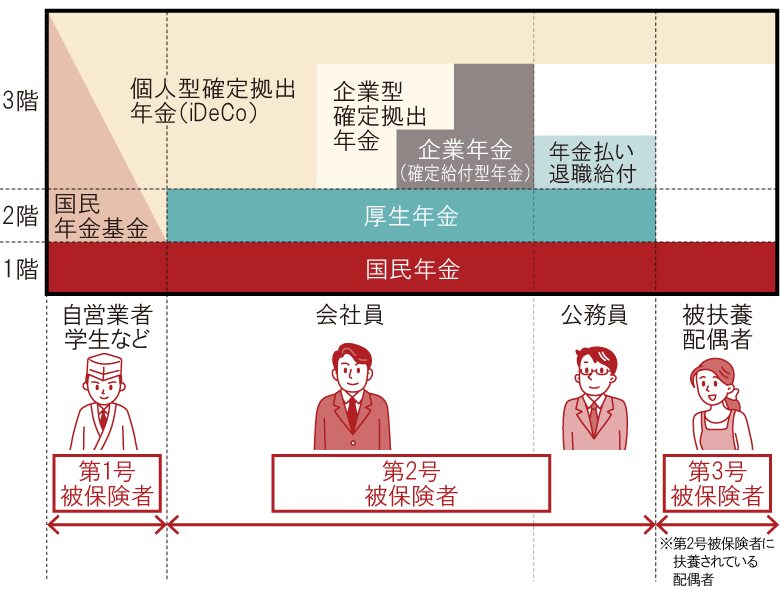

日本の年金制度は3階建て構造

現在、日本の年金制度は、以下の図のような「3階建て構造」になっています。

■年金制度の構造

※2024年10月現在

図の1・2階部分が公的年金です。

1階部分が、加入が義務付けられている国民年金、2階部分は会社員や公務員が加入する厚生年金、自営業者などが任意で加入する国民年金基金などとなっています。

3階部分が私的年金で、加入は任意です。

2・3階部分の年金は、職業などによって被保険者が異なり、加入できる年金の種類が変わります。

国民年金の被保険者は、以下の3種類です。

<国民年金の被保険者種別>

-

第1号被保険者:自営業者や農林漁業、学生、無職の人など

-

第2号被保険者:会社員と公務員

-

第3号被保険者:第2号被保険者である会社員や公務員に扶養されている配偶者

公的年金については、日本年金機構のウェブサイトをご参照ください。

日本年金機構「公的年金の種類と加入する制度」

公的年金を受け取れるのは原則65歳から

公的年金を受け取れるのは、原則として受給資格期間が10年以上ある人で、原則65歳からです。受給資格期間とは、保険料を納付した期間や加入者であった期間の合計のことです。

60歳以上であれば、手続きをすることで繰上げ受給もできますが、その場合は受給できる金額が減額されます。反対に、年金の受給開始年齢を後ろ倒しする繰下げ受給も可能で、その場合は受給できる金額が割り増しになります。

年金は平均でいくらもらえる?

では、実際に年金はどれくらいの金額をもらえるのでしょうか。

ここでは、年金の平均受給額のほか、年代別の平均受給額、年収別や被保険者別の見込み受給額について解説します。

国民年金は約5万円、厚生年金は約14万円

厚生労働省の「令和4年度 厚生年金保険・国民年金事業の概況」によると、自営業者や専業主婦など、国民年金の平均受給額は月5万6,428円、会社員や公務員など、厚生年金の平均受給額は月14万4,982円です。

ただし、これはあくまで平均額です。実際の受給額は、保険料を納付した期間や金額によっても変わるので、自分の年金受給額がいくらになるのかを正確に知るには、一人ひとりに届けられる「ねんきん定期便」を確認するのが確実です。

ねんきん定期便は毎年、自分の誕生月に届き、直近1年間の保険料納付状況が確認できます。(35歳、45歳、59歳といった節目の年には全期間の年金記録情報が封書で届きます)。これまでの年金加入期間や保険料納付額(累計額)、加入実績に応じた年金額(50歳以上の人には老齢年金の見込額)が記載されています。

ねんきん定期便については、日本年金機構のウェブサイトをご参照ください。

日本年金機構「ねんきん定期便関係」

年代別の平均年金受給額

厚生労働省の「令和4年度 厚生年金保険・国民年金事業の概況」によると、年代別の国民年金・厚生年金の平均受給額は、それぞれ以下のとおりです。

なお、65歳未満の国民年金の受給金額が低くなっているのは、繰上げ受給をしているためです。また、厚生年金は、65歳未満の場合、特別支給の老齢厚生年金を受け取ることになり、定額である老齢基礎年金部分がないため、65歳以上の平均額よりも低くなっています。

■年代別の国民年金・厚生年金の平均年金受給額

横にスライドしてください

|

年代 |

国民年金 |

厚生年金 |

||

|

平均年金月額 |

平均年金年額 |

平均年金月額 |

平均年金年額 |

|

|

60~64歳 |

4万3,094円 |

51万7,128円 |

7万4,688円 |

89万6,256円 |

|

65~69歳 |

5万7,829円 |

69万3,948円 |

14万4,322円 |

173万1,864円 |

|

70~74歳 |

5万7,084円 |

68万5,008円 |

14万2,779円 |

171万3,348円 |

|

75~79歳 |

5万6,205円 |

67万4,460円 |

14万6,092円 |

175万3,104円 |

|

80~84歳 |

5万6,139円 |

67万3,668円 |

15万4,860円 |

185万8,320円 |

|

85~89歳 |

5万6,044円 |

67万2,528円 |

15万9,957円 |

191万9,484円 |

|

90歳以上 |

5万1,974円 |

62万3,688円 |

15万8,753円 |

190万5,036円 |

※平均年金年額は、平均年金月額を12倍した金額です。

年収別の年金見込み受給額

年金は年収や職業によっても変動します。ここでは、年収別の受給額について解説します。

※厚生労働省「公的年金シミュレーター」を使用

年収別の厚生年金の受給額を試算しました。条件は以下のとおりです。

<受給額シミュレーション条件>

-

1980年1月1日生まれ

-

就労期間:22歳~64歳

-

受給開始年齢:65歳

■年収別の年金見込み受給額

|

年収 |

年金見込み受給額(年) |

年金見込み受給額(月) |

|

300万円 |

155万円 |

約12万9,166円 |

|

400万円 |

174万円 |

14万5,000円 |

|

500万円 |

198万円 |

16万5,000円 |

|

600万円 |

223万円 |

約18万5,833円 |

※試算した年金額は概算シミュレーションであり、実際の支給額とは異なる場合があります。

※年金見込み受給額(月)は年金見込み受給額(年)を12で割った金額です。

被保険者別の年金見込み受給額

年金の受給額は被保険者の種別によっても変動します。

自営業(第1号被保険者)、会社員(第2号被保険者)、専業主婦(第3号被保険者)による年金見込み受給金額の違いは、以下の表のとおりです。

■被保険者種別の年金見込み受給額

|

被保険者種別 |

年金見込み受給額(年) |

年金見込み受給額(月) |

|

自営業(第1号被保険者) |

81万6,000円 |

6万8,000円 |

|

会社員(第2号被保険者) |

174万円 |

14万5,000円 |

|

専業主婦(第3号被保険者) |

81万6,000円 |

6万8,000円 |

(注1) 会社員(第2号被保険者)の年金見込み受給額は、前項「年収別の見込み受給額」の金額です。

※自営業(第1号被保険者)、専業主婦(第3号被保険者)の受給額は、日本年金機構「老齢基礎年金の受給要件・支給開始時期・年金額」(2024年8月19日)によるもので、20歳から60歳になるまで40年間の保険料をすべて納め、2024年度に68歳以下(昭和31年4月2日以後生まれ)の人が受け取れる満額です。69歳以上(昭和31年4月1日以前生まれ)の人は、81万3,700円となります。

※年金見込み受給額(月)は、年金見込み受給額(年)を12で割った額です。

過去10年間の平均受給額

将来、もらえる年金がいくらになるのか、はっきりとしたことはわかりませんが、直近10年の厚生年金の平均受給額を見ることで、どれくらい金額が変わっているか確認することができます。

データによると、途中で上がり下がりをしながら徐々に下がっていき、2013年から2022年の10年間で平均受給額(月)は3,427円下がっていることがわかります。

■直近10年間の厚生年金の平均受給額

|

西暦 |

平均受給額(月) |

|

2013年 |

14万8,409円 |

|

2014年 |

14万7,513円 |

|

2015年 |

14万7,872円 |

|

2016年 |

14万7,927円 |

|

2017年 |

14万7,051円 |

|

2018年 |

14万5,865円 |

|

2019年 |

14万6,162円 |

|

2020年 |

14万6,145円 |

|

2021年 |

14万5,665円 |

|

2022年 |

14万4,982円 |

※厚生労働省「令和4年度 厚生年金保険・国民年金事業の概況」2023年12月、「平成29年度 厚生年金保険・国民年金事業の概況」2018年12月

年金受給額の計算方法

年金受給額の計算は複雑ですが、自分で計算することも可能です。国民年金(ここでは老齢基礎年金)と、厚生年金(ここでは老齢厚生年金)の計算方法をそれぞれご紹介します。

国民年金(老齢基礎年金)の受給額の計算方法

国民年金は、保険料納付済期間と保険料免除期間などを合算した受給資格期間が10年以上ある場合に、65歳から受け取ることができます。

年金額が満額になるのは、20~60歳までの40年間の保険料を全期間満額納付した場合です。

なお、年金額は賃金・物価の変動に応じて見直されるルールになっているため、満額は毎年変動します。例えば、2022年度は77万7,800円、2023年度は79万5,000円、2024年度は81万6,000円(67歳以下)です。

未納付時期や保険料の減免を受けた時期がある場合は、以下の計算式で算出される金額になります。

<老齢基礎年金の受給額の計算式>

老齢基礎年金の受給額(年)=満額(年)×(保険料納付済月数+免除月数×免除の割合に応じた分数)÷40年×12ヵ月

「免除の割合に応じた分数」は以下のとおりです。

■免除の割合に応じた分数

|

免除の割合 |

2009年3月分までの免除期間 |

2009年4月分以降の免除期間 |

|

全額免除 |

1/3 |

1/2 |

|

3/4免除 |

1/2 |

5/8 |

|

半額免除 |

2/3 |

3/4 |

|

1/4免除 |

5/6 |

7/8 |

老齢基礎年金については日本年金機構のウェブサイトをご参照ください。

日本年金機構「老齢基礎年金の受給要件・支給開始時期・年金額」

厚生年金(老齢厚生年金)の受給額の計算方法

厚生年金は、受給資格期間が10年以上ある場合、原則65歳から受け取ることができます。厚生年金の受給額は、以下の計算式で算出します。

<老齢厚生年金の受給額の計算式>

老齢厚生年金の受給額(年)=報酬比例年金額+経過的加算額+加給年金額

「報酬比例年金額」とは、以下の(A)と(B)を足し合わせたものです。

(A)2003年3月以前の加入期間:平均標準報酬月額×1,000分の7.125×2003年3月までの加入月数

(B)2003年4月以降の加入期間:平均標準報酬額×1,000分の5.481×2003年4月以降の加入月数

「経過的加算額」とは、特別支給の老齢厚生年金の「定額部分」の計算による金額から、厚生年金保険に加入していた期間のうち1961年(昭和36年)以降で20歳以上60歳未満の老齢基礎年金相当額を差し引いた金額のことです。

「加給年金額」は、被保険者期間が20年以上ある人で、その人に扶養されている一定条件を満たす配偶者または子どもがいる場合に上乗せされる分になります。

老齢厚生年金については日本年金機構のウェブサイトをご参照ください。

日本年金機構「老齢厚生年金の受給要件・支給開始時期・年金額」

老後に必要な生活資金は?

老後の生活資金としていくら必要かは、家族構成や生活スタイルによって変わるため、一概にいくらとはいえません。しかし、意識調査などの結果を参考にすることはできます。

公益社団法人生命保険文化センターが18~79歳の男女4,844人の回答を集計した「2022(令和4)年度 生活保障に関する調査」によると、夫婦2人が老後に生活するうえで必要と考えられている最低日常生活費は、平均で月23万2,000円。

経済的にゆとりのある老後を送るためには最低日常生活費に加え、平均で月14万8,000円(合計月38万円)が必要とされています。

一方、厚生労働省の「令和4年度 厚生年金保険・国民年金事業の概況」によると、厚生年金平均受給額は性別ごとに異なる結果となっています。

厚生年金保険で65歳以上の場合、男性が月16万7,388円、女性が10万9,165円です。国民年金の平均受給額は、男性が月5万8,798円、女性が月5万4,426円ですので、各パターンの平均受給額は必要生活費との差額も含めると以下のようになります。

■公的年金の平均受給額のパターンと必要生活費との差額

横にスライドしてください

|

世帯状況 |

加入する公的年金 |

公的年金受給額(月平均) |

夫婦2人の最低日常生活費(月平均23万2,000円)との差 |

夫婦2人のゆとりのある生活費(月平均38万円)との差 |

|

単身者(男性) |

厚生年金 |

16万7,388円 |

― |

― |

|

国民年金 |

5万8,798円 |

― |

― |

|

|

単身者(女性) |

厚生年金 |

10万9,165円 |

― |

― |

|

国民年金 |

5万4,426円 |

― |

― |

|

|

夫婦とも会社に勤務 |

共に厚生年金 |

27万6,553円 (16万7,388円+10万9,165円) |

+4万4,553円 |

-10万3,447円 |

|

夫が会社員、妻が専業主婦(または自営業) |

夫:厚生年金 妻:国民年金 |

22万1,814円 (16万7,388円+5万4,426円) |

-1万186円 |

-15万8,186円 |

|

夫婦とも自営業 |

共に国民年金 |

11万3,224円 (5万8,798円+5万4,426円) |

-11万8,776円 |

-26万6,776円 |

厚生労働省の「令和5年簡易生命表の概況 1 主な年齢の平均余命」によると、65歳の平均余命は、男性で19.52歳、女性で24.38歳です。

夫婦ともに厚生年金を受給できる人が、65歳からあと20年は生きると考えた場合、余裕のある生活をしたいならあと約2,482万円(10万3,447円×12ヵ月×20年)必要だと読み取れます。

夫婦ともに自営業で65歳から引退を考えているのであれば、少なくともあと約2,850万円(11万8,776円×12ヵ月×20年)を準備しておくと安心と考えられます。

年金受給額が不安な場合に老後資金を備える方法

公的年金以外に老後の資金を準備する方法としては、投資利益を得ることや仕事を続けることが考えられますが、さまざまな私的年金を利用する道もあります。

続いては、私的年金の種類とそれぞれのメリット・デメリットをご紹介します。

個人年金保険

個人年金保険は、現役のうちに計画的に準備しておき、一定の年齢に達した後に、年金のように受け取れる私的年金です。個人年金には、主に「終身年金」「確定年金」「有期年金」の3種類があります。

終身年金は、被保険者が生存中は年金が受け取れる個人年金保険です。

確定年金は、受取期間が10年、15年などと決まっていて、受取期間の途中で被保険者が亡くなっても相続人が年金相当額を受け取ることができます。

有期年金は、受取期間が10年、15年などと決まっていますが、受取期間の途中で被保険者が死亡した場合はそこで終了します。

<個人年金保険のメリット>

-

貯蓄が苦手でも将来の生活資金を計画的に準備できる

-

払い込んだ保険料は、一定の条件を満たす場合、個人年金保険料控除の対象となる

<個人年金保険のデメリット>

-

あらかじめ受け取れる年金額は決まっているので、インフレに弱い

-

解約すると、多くの場合、受け取る年金の総額が払い込んだ保険料を下回る

個人年金保険については、以下の記事をご参照ください。

個人年金保険とは?メリット・デメリットや公的年金との違いを解説

個人型確定拠出年金(iDeCo)

個人型確定拠出年金は通称iDeCo(イデコ)といい、私的年金の制度のひとつです。

加入は任意で、自分で運用する商品を選び掛金を積み立てて、原則60歳以降に年金として、元本と運用益を受け取ります。国民年金の被保険者種別や勤務先の企業年金の違いなどによって、加入上限額が変わります。

<iDeCoのメリット>

-

掛金として拠出した金額が全額所得控除の対象になる

-

運用益が非課税で再投資できる

-

受取時にも退職所得控除または公的年金等控除の税制優遇措置がある

<iDeCoのデメリット>

-

60歳になるまで原則引き出せない

-

条件によっては加入できない

-

元本割れのリスクがある

少額投資非課税制度(NISA)

少額投資非課税制度(NISA)は、投資期間は無期限、少額から長期に積立と分散投資が行えます。年間360万円(つみたて投資枠と成長投資枠を合わせた額)まで、投資で得られた利益が非課税になります。特に、つみたて投資枠は金融庁の基準を満たす商品に限定されており、投資初心者でも始めやすいのが特徴です。

いつでも自由に引き出せるので、任意の運用期間を定めて積み立てることが可能です。

<NISAのメリット>

-

少額から始められる

-

非課税運用期間が無期限

-

投資初心者でも始めやすい

<NISAのデメリット>

-

損失が発生しても損益通算や繰越控除(※)ができない

-

元本割れのリスクがある

※損益通算とは、複数の口座で生まれた利益と損失を合算することで、投資の利益にかかる税負担を軽減する仕組みです。また、繰越控除とは、損益通算をしても損失があるときに最大3年間、その損益を繰り越して翌年の利益から差し引くことができる仕組みです。損益通算も税負担を軽減する仕組みとなっています。

財形貯蓄制度

財形貯蓄制度とは、給与やボーナスから一定金額を引き去り、積み立てる制度のことで、企業が福利厚生の一環として設けている場合があります。

契約期間や契約時の年齢、目的により、「勤労者財産形成貯蓄(一般財形貯蓄)」「勤労者財産形成年金貯蓄(財形年金貯蓄)」「勤労者財産形成住宅貯蓄(財形住宅貯蓄)」の3つに分かれています。

<財形貯蓄制度のメリット>

-

給与から引き去られるので、確実に貯められる

-

財形年金貯蓄と財形住宅貯蓄は元本合計550万円までの利子などが非課税になる(目的外の払出しが行われた場合は、5年間遡及して課税される)

<財形貯蓄制度のデメリット>

-

会社に制度がなければ利用できない

-

低金利下の環境では投資に比べて財産が増えにくい

-

元本割れリスクがある

定期預金

定期預金とは、銀行などの金融機関に預入期間を決めて利用する預金で、満期日に金利を加えて受け取ることができます。預入期間は金融機関によって異なります。

定期預金には、主に「固定金利型」と「変動金利型」の2種類があります。

<定期預金のメリット>

-

普通預金と比べて金利が高め

-

元本割れがない

<定期預金のデメリット>

-

低金利下の環境では投資に比べて預金が増えにくい

個人年金保険などの私的年金で老後資金を計画的に準備しよう

老後の主な生活費となる公的年金は、加入している年金の種類や保険料を納付した期間、納付した金額などによって、受取金額は変わります。詳細は日本年金機構の「ねんきん定期便」に記載されているので、しっかりチェックしておきましょう。

年金だけでは老後の生活費が不十分と思われる場合は、個人年金保険やiDeCoといった私的年金の商品や制度を活用して、老後の資金を準備するのがおすすめです。それぞれのメリット・デメリットを把握したうえで、自分に合った方法を選ぶことが大切になります。

個人年金保険に申し込みたいけれどどれを選べばいいのかわからない、そもそもどの方法を選んだらいいのかわからないといった場合、まずは保険会社やFP(ファイナンシャルプランナー)などに相談してみるのがおすすめです。相談することで、どのようなリスクに備えたいのか、どれくらいの保障が必要かなども明確になります。保険選びに迷ったら、ぜひ一度相談してみてください。

お得な情報やお知らせなどを配信しています! LINE友だち追加

おすすめの保険

第一生命の「指数連動型個人年金保険(無配当)2024(指数連動型年金「ステップジャンプ」)」は、大切な資産を守りながら※、指数に連動した運用で、ふえる期待がもてる個人年金保険です。

「ステップジャンプ」は、払込保険料の累計額である「基本年金原資」と、上乗せ部分の「指数連動年金原資」の2階建てで構成されており、「基本年金原資」は契約日から3年経過以後、払込保険料の累計額と同額を保証し、「指数連動年金原資」は、市場環境に応じて変動する参照指数が上昇した場合には金額が増加する仕組みとなります。払込保険料の累計額を確保しつつ※、増える期待が持てる、個人年金保険です。

※契約日から3年経過前に解約した場合、解約返還金は払い込んだ保険料の累計額を下回ります。

第一生命の指数連動型個人年金保険については、以下をご参照ください。

よくある質問

Q. 年金のもらえる額は平均でいくらですか?

厚生労働省の「令和4年度 厚生年金保険・国民年金事業の概況」によると、自営業者や専業主婦など、国民年金の平均受給額は月5万6,428円、会社員や公務員など、厚生年金の平均受給額は月14万4,982円です。

年金の平均額については、以下の項目をご参照ください。

Q. 年収400万円で年金はいくらもらえますか?

厚生労働省「公的年金シミュレーター」によると、年収400万円の場合、厚生年金の年額174万円が受給額の目安になります。月平均では約14万5,000円です。

年金の平均額については、以下の項目をご参照ください。

Q. 厚生年金の受給額はどうやって計算しますか?

厚生年金は、受給資格期間が10年以上ある場合、原則65歳から受け取ることができます。厚生年金の受給額は以下の計算式で算出します。

<老齢厚生年金の受給額の計算式>

老齢厚生年金の受給額(年)=報酬比例年金額+経過的加算額+加給年金額

厚生年金の計算式については、以下の項目をご参照ください。

森島静香

FPサテライト株式会社所属。京都出身、大阪在住。人材紹介会社勤務。キャリアカウンセラーとして顧客の転職活動を支援中。中立の立場で顧客の相談にのる中で、お金に関するより専門的な知識を身につけたいと考え、FP資格を取得。プライベートでも2児の母として、育児を経験しており、顧客目線でわかりやすい情報を届けるFPを心掛けている。

所有資格:2級ファイナンシャル・プランニング技能士、TOEIC 925点

※この記事はほけんの第一歩編集部が上記監修者のもと、制作したものです。

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

※この記事は2024年12月時点の商品(特約)の概要を説明したものであり、契約にかかるすべての事項を記載したものではありません。検討にあたっては「保障設計書(契約概要)」など所定の資料を必ずお読みください。また、契約の際には「重要事項説明書(注意喚起情報)」「ご契約のしおり」「約款」を必ずお読みください。

※税務の取り扱いについては、2024年11月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。

(登)C24P0309(2024.12.25)

保険のご相談・お問い合わせ、

資料請求はこちら

お客さまの「一生涯のパートナー」として第一生命が選ばれています。

皆さまの人生に寄り添い、「確かな安心」をお届けいたします。

第一生命では、お客さまのニーズに応じて様々なプランをご用意しております。

月~金 10:00~18:00 土 10:00~17:00

(祝日・年末年始を除く)