学資保険は年末調整の控除対象になる?控除額や注意点を解説

学資保険に加入している場合、年末調整や確定申告時に生命保険料控除の手続きをすることで、所得税や住民税の額を軽減することができます。

ここでは、学資保険の保険料が控除の対象となる条件や、実際の還付金額のほか、控除の申請方法などについて解説します。

学資保険については、以下の記事をご参照ください。

学資保険とは?おすすめの加入タイミングやメリット・デメリットを解説

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

学資保険は年末調整で生命保険料控除の対象になる

学資保険の保険料は、年末調整や確定申告を行う際、生命保険料控除の対象となります。

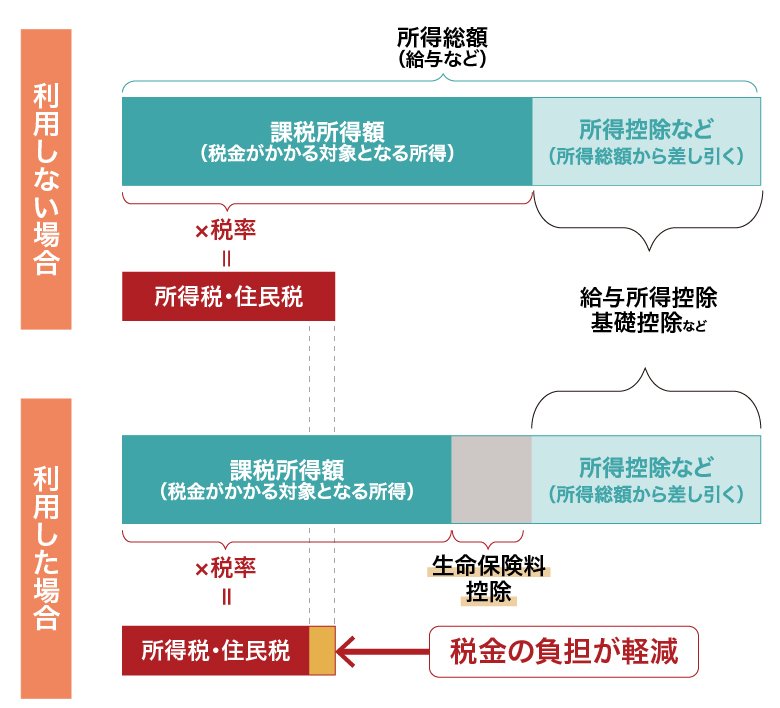

生命保険料控除とは、税負担を軽減できる所得控除の一種です。民間の生命保険や共済に加入している契約者(保険料負担者)本人が、支払った保険料や共済掛金を税務署に申告することで、所得税や住民税を軽減できる場合があります。

■生命保険控除を利用しない場合と利用した場合のイメージ

生命保険料控除には、「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3種類があります。なお、生命保険料控除は、契約日によって、適用される生命保険料控除の取り扱いが異なります。

2012(平成24)年1月1日以降に締結した保険契約は「新制度」、2011(平成23年)年12月31日までに締結した保険契約は「旧制度」です。新制度から「介護医療保険料控除」が新設されました。

学資保険は「一般生命保険料控除」に該当し、新制度か旧制度かによって計算方法が異なります。

まずは、新制度・旧制度それぞれの計算方法と、学資保険以外の生命保険に加入している場合の計算方法、学資保険が一般生命保険料控除 の対象となる条件について見てみましょう。

生命保険料控除については、以下の記事をご参照ください。

新制度の学資保険に加入している場合

学資保険が含まれる一般生命保険の場合、新制度に該当する所得控除額は以下の表のとおりです。所得税の所得控除額は最大4万円、住民税の所得控除額は最大2万8,000円となります。

なお、所得控除とは課税所得額からの控除で、税額から控除する税額控除とは異なりますのでご注意ください。

■新制度に該当する所得税の所得控除額

横にスライドしてください

|

年間の払込保険料等 |

所得税の所得控除額 |

|

20,000円以下 |

払込保険料等の全額 |

|

20,000円超 40,000円以下 |

(払込保険料×1/2)+10,000円 |

|

40,000円超 80,000円以下 |

(払込保険料×1/4)+20,000円 |

|

80,000円超 |

一律40,000円 |

※所得税の合計適用限度額は12万円です

■新制度に該当する住民税の所得控除額

横にスライドしてください

|

年間の払込保険料等 |

住民税の所得控除額 |

|

12,000円以下 |

払込保険料等の全額 |

|

12,000円超 32,000円以下 |

(払込保険料×1/2)+6,000円 |

|

32,000円超 56,000円以下 |

(払込保険料×1/4)+14,000円 |

|

56,000円超 |

一律28,000円 |

※住民税の合計適用限度額は7万円です

旧制度の学資保険に加入している場合

旧制度の一般生命保険料控除の控除額は、以下の表のとおりです。所得税の所得控除額は最大5万円、住民税の所得控除額は最大3万5,000円となります。

■旧制度に該当する所得税の所得控除額

横にスライドしてください

|

年間の払込保険料等 |

所得税の所得控除額 |

|

25,000円以下 |

払込保険料等の全額 |

|

25,000円超 50,000円以下 |

(払込保険料×1/2)+12,500円 |

|

50,000円超 100,000円以下 |

(払込保険料×1/4)+25,000円 |

|

100,000円超 |

一律50,000円 |

※所得税の合計適用限度額は10万円です

■旧制度に該当する住民税の所得控除額

横にスライドしてください

|

年間の払込保険料等 |

住民税の所得控除額 |

|

15,000円以下 |

払込保険料等の全額 |

|

15,000円超 40,000円以下 |

(払込保険料×1/2)+7,500円 |

|

40,000円超 70,000円以下 |

(払込保険料×1/4)+17,500円 |

|

70,000円超 |

一律35,000円 |

※住民税の合計適用限度額は7万円です

新制度と旧制度の両方に加入している場合

新制度と旧制度の両方に加入している場合は、学資保険を含む一般生命保険料の旧制度保険料が6万円超であれば、新制度では算出せず旧制度のみで控除額を算出します。所得税の所得控除と住民税の所得控除はそれぞれ最大5万円と最大3万5,000円になります。

学資保険を含む一般生命保険料の旧制度保険料が6万円以下の場合は、新制度と旧制度の両方の計算式にもとづいて計算した控除額の合計値になり、所得税の所得控除額は最大4万円、住民税の所得控除額は最大2万8,000円になります。

学資保険以外の生命保険にも加入している場合

一般生命保険料控除は、学資保険だけではなく、死亡保険や養老保険なども対象となります。ですから、学資保険以外にも死亡保険や養老保険に加入している場合は、それらの保険料も合算して控除額を算出することになるのです。

例えば、新制度の死亡保険の保険料として年間12万円、新制度の学資保険の保険料として年間12万円を払い込んだ場合、合計24万円として控除額を算出するため、所得税の所得控除額は4万円、住民税の所得控除額は2万8,000円となります。

各種保険の詳細については、以下の記事をご参照ください。

学資保険とは?おすすめの加入タイミングやメリット・デメリットを解説

死亡保険とは?定期保険と終身保険の違いや選び方をわかりやすく解説

所得税・住民税の軽減額はどれくらい?

一般生命保険料控除の適用を受けた場合、実際に納める税金の額がどれくらい減るのかは、契約者の年収や扶養家族の有無などによって変わります。

モデルケースとして、新制度の学資保険に毎月1万円の保険料を支払っている年収400万円の会社員で、配偶者が専業主婦(専業主夫)の例で見てみましょう。

ここでは、基礎控除は48万円、配偶者控除は38万円、社会保険料控除は60万円として計算し、計算を簡単にするために、それ以外の所得控除はないものとします。

<所得税の軽減額>

-

所得税の課税所得の算出方法:

課税所得=年収-給与所得控除-所得控除※所得控除には基礎控除、社会保険料控除、配偶者控除、一般生命保険料控除などがあります

-

計算例(年収400万円の場合):

-

給与所得控除=400万円×20%+44万円※1=124万円

-

課税所得=400万円-124万円-48万円(基礎控除)-60万円(社会保険料控除)-38万円(配偶者控除)-4万円(一般生命保険料控除※2)=126万円

-

所得税(税率5%※3)=126万円×5%=6万3,000円

※上記はすべて概算です。計算に用いている数字は、出典にもとづいています。

※1 国税庁「No.1410 給与所得控除」

※2 国税庁「No.1140 生命保険料控除」

※3 復興特別所得税(原則としてその年分の基準所得税額の2.1%)は含んでいません。国税庁「No.2260 所得税の税率」 -

なお、一般生命保険料控除を適用しない場合、4万円の控除が適用されないため課税所得は130万円になります。130万円を用いて算出すると、所得税額は6万5,000円です。

一般生命保険料控除を適用すると所得税は6万3,000円ですので、2,000円軽減されることがわかります。

<住民税の軽減額>

-

住民税の軽減額の算出方法:

住民税軽減額=一般生命保険料控除額×住民税の税率※住民税の税率は所得にかかわらず一律10%です。

※新制度における一般生命保険料控除額の限度額は2万8,000円です。 -

計算例(年間払込保険料12万円の場合):

住民税軽減額=2万8,000円×10%=2,800円

このように、一般生命保険料控除を適用した場合、適用しない場合に比べて、住民税は2,800円軽減されることになります。

このモデルケースで、一般生命保険料控除の適用によって軽減される税額は、所得税と住民税合わせて年間4,800円です。一般生命保険料控除以外にも個人年金保険や介護医療保険に加入している場合は、個人年金保険料控除と介護医療保険料控除でも税額を軽減させることができます。税負担を軽減するためにも、年末調整・確定申告で手続きを行うようにしましょう。

学資保険が一般生命保険料控除の対象となる条件は?

一般生命保険料控除が適用されれば税負担が軽減されますが、学資保険の契約すべてが一般生命保険料控除の対象となるわけではありません。対象となる契約は、以下の条件を満たしたものに限られます。

-

保険期間が5年以上であること

-

保険金の受取人が、契約者かその配偶者、その他の親族であること

一般生命保険料控除の手続きと注意点

学資保険の保険料について一般生命保険料控除を受けるには、毎年、生命保険会社から送られてくる生命保険料控除証明書が必要です。

続いては、一般生命保険料控除の手続きと注意点について解説します。

会社員は年末調整で手続きする

一般生命保険料控除の手続きは、会社員と個人事業主・フリーランスでは方法が異なります。

会社員の場合は、年末調整手続きのために記入する「給与所得者の保険料控除申告書」に生命保険会社名や控除金額などを記載し、生命保険料控除証明書とともに勤務先の会社に提出します。多くの場合、軽減額は12月か翌年1月の給与とともに還付されます。

-

必要な書類

給与所得者の保険料控除申告書、生命保険料控除証明書 -

手続期間

その年の10月~年末頃(勤務先により異なる)

※間に合わなかった場合は、自身で確定申告を行う

個人事業主やフリーランスは確定申告で手続きをする

個人事業主やフリーランスの場合は、確定申告書の生命保険料控除の欄に金額を記載し、控除証明書とともに提出します。控除された分だけ税額が軽減され、すでに納めている税額のほうが多い場合は、還付を受けることになります。

-

必要な書類

確定申告書、生命保険料控除証明書 -

申告期間

確定申告の期間は毎年2月16日~3月15日(開始日・最終日ともに土日祝の場合は翌平日)

手続きの際の注意点

一般生命保険料控除を含め、生命保険料控除の手続きは、保険料を支払っている人(引落口座の名義人など)が行うことになっています。生命保険料控除証明書は契約者宛に送られますが、生命保険料控除が適用されるのは、保険料を支払っている人ということです。

ただし、学資保険に加入していれば必ず控除の対象になるわけではありません。また、未払いの保険料がある場合、その分は控除の対象とならないため、注意しましょう。

学資保険に加入している場合は生命保険料控除の手続きを

学資保険の保険料は、一般生命保険料控除を適用することで税負担を軽減することができます。年間では大きな控除額ではないかもしれませんが、何年も積み重なれば大きな金額になります。

学資保険を含め、生命保険に加入している場合は、年末調整や確定申告時に生命保険料控除の手続きを行うようにしましょう。

学資保険について不明点がある場合は、FP(ファイナンシャルプランナー)や保険会社などに相談することもおすすめします。下記のリンクから相談してみてはいかがでしょうか。

お得な情報やお知らせなどを配信しています! LINE友だち追加

よくある質問

Q. 学資保険は年末調整や確定申告が必要ですか?

学資保険の保険料は、年末調整や確定申告を行う際、条件を満たすと生命保険料控除の対象となります。そのため、年末調整や確定申告をしたほうが税負担の軽減につながるという観点から、行ったほうが良いといえます。

生命保険料控除とは、税負担を軽減できる所得控除の一種です。民間の生命保険や共済に加入している契約者(保険料負担者)本人が、支払った保険料や共済掛金を税務署に申告することで、所得税や住民税を軽減できる場合があります。

生命保険料控除については、以下の項目をご参照ください。

Q. 学資保険の生命保険料控除額はいくらになりますか?

学資保険の保険料は、一般生命保険料控除として算出します。なお、一般生命保険料控除は、新制度(2012年以降の契約)か、旧制度(2011年以前の契約)かによって所得控除額が異なります。

新制度に該当する場合、所得税の所得控除額は最大4万円、住民税の所得控除額は最大2万8,000円です。旧制度の場合は、所得税の所得控除額は最大5万円、住民税の所得控除額は最大3万5,000円となります。

生命保険料控除額については、以下の項目をご参照ください。

Q. 学資保険の年末調整はどこに書けば良いのでしょうか?

学資保険の保険料について一般生命保険料控除を受ける際、年末調整の場合は「給与所得者の保険料控除申告書」に生命保険会社名や控除金額などを記載します。そして、保険会社から送付される生命保険料控除証明書とともに勤務先の会社に提出します。

年末調整の手続きについては、以下の項目をご参照ください。

井戸美枝

CFP(R)、社会保険労務士。講演や執筆、テレビ、ラジオ出演などを通じ、生活に身近な経済問題をはじめ、年金・社会保障問題を専門とする。前社会保障審議会企業年金・個人年金部会委員。「難しいことでもわかりやすく」をモットーに数々の雑誌や新聞に連載を持つ。近著に『一般論はもういいので、私の老後のお金「答え」をください!増補改訂版』(日経BP社)などがある。

※この記事は、ほけんの第一歩編集部が上記監修者のもと、制作したものです。

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

※税務の取り扱いについては、2024年11月時点の法令等にもとづいたものであり、将来的に変更されることもあります。 変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。

(登)C24N0167(2025.1.23)

保険のご相談・お問い合わせ、

資料請求はこちら

お客さまの「一生涯のパートナー」として第一生命が選ばれています。

皆さまの人生に寄り添い、「確かな安心」をお届けいたします。

第一生命では、お客さまのニーズに応じて様々なプランをご用意しております。

月~金 10:00~18:00 土 10:00~17:00

(祝日・年末年始を除く)