生命保険が相続税の対象に?死亡保険金を受け取る場合の計算例

生命保険の保険金(死亡保険金)には、受取時に税金がかかることがあります。

ただし、税金がかかる場合でも、契約者(保険料を支払う人)、被保険者(保険がかけられている人)、保険金受取人(保険金を受け取る人)の関係性などによって、課税される税金の種類は変わります。中でも、多くの人が気になるのが「死亡保険金に相続税はかかるの?」ということではないでしょうか。実は、生命保険の死亡保険金には、相続税がかかるケースと、かからないケースがあります。

ここでは、生命保険金(死亡保険金)と相続税の関係や、相続税の非課税枠などについて、具体例を交えながら解説します。

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

生命保険金に相続税がかかるケースとは?

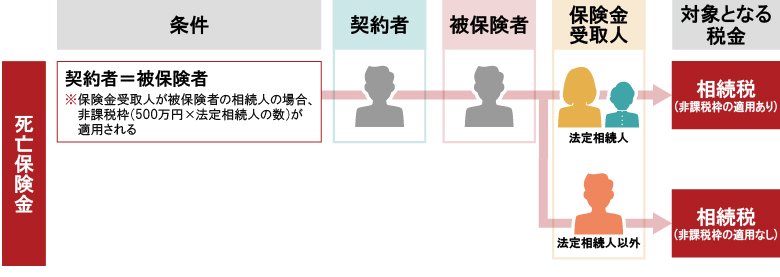

生命保険金(死亡保険金)に相続税がかかるのは、契約者と被保険者が同じで、保険金受取人が異なる場合です。なお、契約者・被保険者・保険金受取人とは、それぞれ次のような人を指します。

-

契約者:保険料を支払っている(支払っていた)人

-

被保険者:保険がかけられている人(保障の対象になる人)

-

保険金受取人:保険金を受け取る人

つまり、生命保険金に相続税がかかるのは、亡くなった人が生前に自分で保険料を支払い、死亡保険金を遺族が受け取るようなケースです。この場合、受け取った保険金は、民法上は相続財産とはみなされません。しかし、相続税法においては、亡くなった本人が保険料を負担し、その死亡によって保険金が受け取れることから、実質的な相続財産とみなされて相続税が課税されます。この考え方を「みなし相続財産」といいます。

なお、契約者と受取人が同じ場合は、相続税ではなく所得税の課税対象になります。例えば、夫が妻を被保険者として保険に加入し、夫が受取人となっている場合などです。この場合は夫に対して所得税が課税されます。

また、契約者と被保険者と受取人がそれぞれ違う場合は、贈与税の課税対象です。これは、父親が息子を被保険者、息子の妻を受取人とする生命保険契約を結んでいた場合などが該当します。この場合は、父親から息子の妻に対する贈与と扱われ、息子の妻に対して贈与税が課税されます。

生命保険と税金については、以下の記事をご参照ください。

生命保険金に相続税がかからないケースとは?

生命保険の契約者と被保険者が同じでも、死亡保険金に相続税がかからないケースがあります。

正確には、相続税の課税対象にはなるものの、生命保険の非課税枠や相続税の基礎控除、配偶者の税額軽減によって、実際に納める相続税がゼロになるということです。詳しく解説します。

生命保険の非課税枠

生命保険の死亡保険金は、一定の金額が非課税となる枠が設けられています。

これは、死亡保険金に「残された家族の生活を支える」という大切な目的があるからです。保険金受取人が相続人である場合に限り、死亡保険金のうち次の非課税枠で計算された金額が非課税になります。

生命保険の非課税額=500万円×法定相続人の数

法定相続人は、「配偶者」と「相続順位が最も高い血縁者」で構成されます。配偶者はつねに法定相続人で、配偶者以外の法定相続人は相続順位の高い血縁者のみとなります。異なる順位の人が同時に法定相続人にはなれません。血縁者の相続順位は、子ども(子どもが先に亡くなっている場合は孫)が第1順位、直系尊属(父母、祖父母)が第2順位、兄弟姉妹(兄弟姉妹が先に亡くなっている場合は甥姪)が第3順位です。

相続税の基礎控除

相続税には、課税対象金額から差し引ける基礎控除があります。相続税の基礎控除は、次の計算式で算出します。

相続税の基礎控除=3,000万円+(600万円×法定相続人の数)

受け取った生命保険金が前述した非課税額より多かった場合、そのほかに相続した財産も含めた遺産総額から、上の計算式で求めた基礎控除が差し引かれます。

配偶者の税額軽減

保険金受取人が亡くなった人の配偶者である場合は、配偶者の税額軽減という制度を適用できます。

この制度を利用すると、「1億6,000万円」または「配偶者の法定相続分相当額」のどちらか多いほうの金額までは相続税がかかりません。法定相続分とは、相続人のあいだで遺産を分ける際に法律で決めている割合のことで、相続人が配偶者と子どもだけの場合はそれぞれ2分の1となります。

なお、配偶者の税額軽減を適用するには、原則として相続税の申告期限までに遺産分割が確定している必要があります。遺産分割とは、相続人全員による話し合いや家庭裁判所の調停などで遺産を分割することです。

生命保険金にかかる相続税の注意点

生命保険の死亡保険金に相続税がかかる場合、非課税枠や基礎控除、税額軽減を適用することで、実際の納付額がゼロになる可能性もあります。ただし、生命保険金にかかる相続税には、次のような注意点があります。

保険金受取人が相続放棄をすると非課税枠の適用がなくなる

前述したとおり、生命保険の死亡保険金には「500万円×法定相続人の数」を上限額とした非課税枠があります。この非課税枠は、法定相続人のうち相続放棄をした人がいたとしても、本来の人数にもとづいて計算します。

しかし、非課税枠は法定相続人にしか適用されません。相続放棄をした人は法定相続人ではなくなってしまうため、相続放棄をした人が保険金受取人であった場合は、非課税枠の適用そのものがなくなってしまうのです。

例えば、被保険者(保険がかけられている人)が夫で、保険金受取人を妻として契約していた場合について考えてみましょう。この人には子どもが2人いて、法定相続人は妻と子ども2人の合計3人であるものとします。この場合、生命保険金の非課税枠は、「500万円×3人」で1,500万円です。子どものうち1人が相続放棄をしたとしても、1,500万円という非課税額は変わりません。しかし、妻が相続放棄した場合は、非課税枠の適用を受けることはできなくなります。

孫が受け取った生命保険金は相続税2割加算

生命保険を契約するとき、「孫にもお金を残したい」と、被保険者の孫を保険金受取人にすることもあるでしょう。しかし、孫を受取人にすると、相続税額が増えてしまうため注意が必要です。

相続税には、「被相続人の一親等の血族(子どもや両親)」または「被相続人の配偶者」以外の人が納める相続税額は、本来の税額の2割分の金額が加算されるというルールがあります。そのため、生命保険の契約者および被保険者が祖父で、死亡保険金の受取人が孫だったとすると、配偶者である祖母や、子どもである両親が受け取る場合に比べて、納めなければならない相続税が2割加算されてしまうのです。

ただし、祖父にとっての実子、孫にとっての親である人物が亡くなっている場合は、孫自身が法定相続人になる代襲相続が発生するため相続税の2割加算は適用されません。

生命保険金(死亡保険金)にかかる相続税のシミュレーション例

ここからは、死亡保険金にかかる相続税を、実際に計算してみましょう。

契約者と被保険者が夫、保険金受取人が妻で、夫が亡くなった後に5,000万円の死亡保険金を妻が受け取ったとします。法定相続人は、妻と子ども2人(20歳以上)です。

死亡保険金のほかに2億円の相続財産があり、妻が1億4,000万円、子ども2人がそれぞれ3,000万円ずつ相続しました。また、死亡保険金から、借入金の残り300万円と、葬式費用200万円を支払いました。

以上の条件で、相続税のシミュレーションをしていきます。

参考:生命保険文化センター「死亡保険金に相続税がかかる場合の具体例は?」

生命保険の非課税額を計算する

まず、生命保険の非課税額を計算します。保険金受取人である妻は法定相続人なので、生命保険の非課税枠が適用されます。

非課税額は500万円×3人で、1,500万円です。非課税枠を適用すると、死亡保険金のうち課税対象になるのは5,000万円から1,500万円を引いた3,500万円です。

<生命保険の非課税額>

500万円×3人=1,500万円

<課税される保険金額>

5,000万円-1,500万円=3,500万円

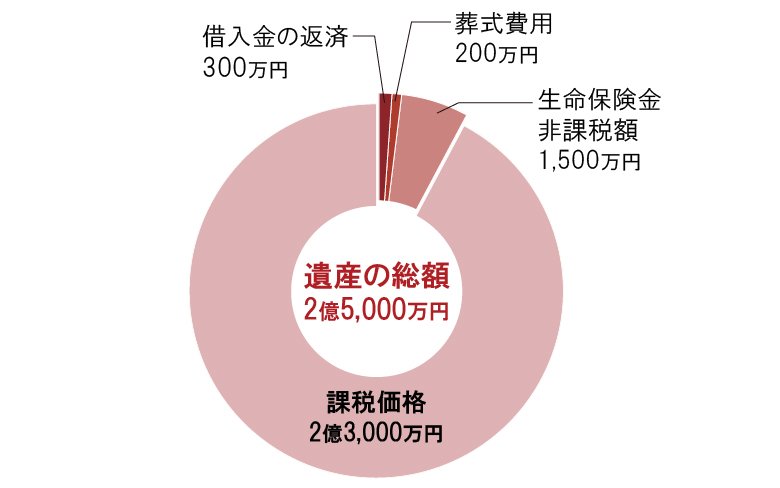

課税価格を計算する

生命保険の非課税額が算出できたら、次に課税価格を計算します。死亡保険金から支払った借入金の残りや葬式費用は、遺産総額から差し引くことができます。

遺産の総額(2億円+5,000万円=2億5,000万円)から、非課税額の1,500万円、さらに借入金の残り300万円と葬式費用200万円を引くと、課税価格は2億3,000万円になります。

<課税価格>

(2億円+5,000万円)-1,500万円-300万円-200万円=2億3,000万円

なお、妻と子どもそれぞれの課税価格の内訳は以下のとおりです。

■課税価格の内訳

|

妻 |

(1億4,000万円+5,000万円)-1,500万円-300万円-200万円 |

|---|---|

|

子ども1 |

3,000万円 |

|

子ども2 |

3,000万円 |

|

課税価格合計 |

2億3,000万円 |

基礎控除額を計算して課税遺産総額を求める

課税価格を算出したら、課税遺産総額を求めます。

基礎控除額を計算して課税価格の合計(2億3,000万円)から差し引くことで、課税遺産総額が求められます。

基礎控除額は3,000万円に600万円×3人を足して、4,800万円です。2億3,000万円から差し引き、課税遺産総額は1億8,200万円と算出できます。

<基礎控除額>

3,000万円+(600万円×3人)=4,800万円

<課税遺産総額>

2億3,000万円-4,800万円=1億8,200万円

相続税の総額を計算する

課税遺産総額が算出できたので、相続税の総額を計算します。

まずは課税遺産の総額1億8,200万円を、妻と子どものそれぞれが法定相続分どおりに相続したとして、それぞれの取得金額を算出します。法定相続分は、妻2分の1、子ども2分の1ですので、子どもが2人いる場合は2分の1分をさらに2分割します。

■法定相続人ごとの取得金額

|

妻 |

1億8,200万円×1/2=9,100万円 |

|---|---|

|

子ども1 |

1億8,200万円×1/2×1/2=4,550万円 |

|

子ども2 |

1億8,200万円×1/2×1/2=4,550万円 |

|

課税遺産総額 |

1億8,200万円 |

次に、相続税の速算表にもとづき、それぞれの取得金額に対する相続税を計算します。相続税は、法定相続分にあたる取得金額に応じた税率を掛け、そこから所定の金額を控除して求めます。

■法定相続人ごとの相続税の額

|

妻 |

9,100万円×30%-700万円=2,030万円 |

|---|---|

|

子ども1 |

4,550万円×20%-200万円=710万円 |

|

子ども2 |

4,550万円×20%-200万円=710万円 |

相続税の速算表については、以下をご参照ください。

国税庁「No.4155 相続税の税率」

法定相続人ごとの相続税が算出できたら、すべてを合計し、相続税の総額を求めることができます。

<相続税の総額>

2,030万円+710万円+710万円=3,450万円

相続税の納付額を計算する

相続税の総額を求めたら、相続税の納付額が計算できます。相続税の総額3,450万円を、実際に相続した割合で按分(比例配分)します。

■法定相続人ごとの相続税の納付額

|

妻 |

3,450万円×(1億7,000万円÷2億3,000万円)=2,550万円 |

|---|---|

|

子ども1 |

3,450万円×(3,000万円÷2億3,000万円)=450万円 |

|

子ども2 |

3,450万円×(3,000万円÷2億3,000万円)=450万円 |

配偶者の税額軽減を適用する

ここまでに算出した妻の相続税の納付額2,550万円に、配偶者の税額軽減を適用します。

配偶者の税額軽減が適用されると、「1億6,000万円」または「配偶者の法定相続分相当額」のどちらか多いほうの金額までは、相続税が非課税です。

今回の例では、課税価格の合計が2億3,000万円、妻の法定相続分(2分の1)は1億1,500万円ですので、1億6,000万円までが非課税です。妻の相続税の納付額は2,550万円ですので、実質、相続税はゼロとなります。

なお、2人の子どもに関しては配偶者の税額軽減が適用されないため、相続税の納付額はそれぞれ450万円(合計900万円)です。

生命保険の死亡保険金には相続税がかからないこともある

生命保険の契約者と被保険者が同じ場合、受取人が受け取る死亡保険金には、原則として相続税が課税されます。しかし、非課税枠や基礎控除、税額軽減といった制度を利用することで、実質的な相続税がゼロになる可能性もあります。相続税がかかるかどうか、また、かかった場合の納付額がいくらになるかは、「受取人が誰か」によっても異なります。

保険金の受取人などを確認したり、変更したりしたい場合は、加入している保険を取り扱っている生命保険会社に相談してみてください。

お得な情報やお知らせなどを配信しています! LINE友だち追加

森島静香

FPサテライト株式会社所属。京都出身、大阪在住。人材紹介会社勤務。キャリアカウンセラーとして顧客の転職活動を支援中。中立の立場で顧客の相談にのる中で、お金に関するより専門的な知識を身につけたいと考え、FP資格を取得。プライベートでも2児の母として、育児を経験しており、顧客目線でわかりやすい情報を届けるFPを心掛けている。

所有資格:2級ファイナンシャル・プランニング技能士、TOEIC 925点

渋田貴正

税理士・司法書士・社会保険労務士・行政書士の4つの資格を保有。上級相続診断士®。富山県生まれ。東京大学経済学部卒。大学卒業後、大手食品メーカーや外資系専門商社にて財務・経理担当として勤務。在職中に税理士、司法書士、社会保険労務士の資格を取得。2012年独立し、司法書士事務所開設。

税理士登録後、税理士法人V-Spiritsグループの創設メンバーとして参画。著書に『はじめてでもわかる 簿記と経理の仕事 ’22~’23年版』(成美堂出版)がある。

※この記事はほけんの第一歩編集部が上記監修者のもと、制作したものです。

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

※税務の取り扱いについては、2023年7月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。

(登)C23N0119(2023.9.8)

保険のご相談・お問い合わせ、

資料請求はこちら

お客さまの「一生涯のパートナー」として第一生命が選ばれています。

皆さまの人生に寄り添い、「確かな安心」をお届けいたします。

第一生命では、お客さまのニーズに応じて様々なプランをご用意しております。

月~金 10:00~18:00 土 10:00~17:00

(祝日・年末年始を除く)