生命保険はいらない?加入しないデメリットや保険の必要性を解説

いざというときに自分や家族の暮らしを支えてくれるのが生命保険ですが、「生命保険はいらないのでは?」と考える人は少なくありません。その主な理由として、家族構成やライフステージ、経済状況などによって生命保険の必要性が異なることが挙げられます。

ここでは、生命保険がいらないと考えられている理由のほか、生命保険の必要性が高い人、高くない人について解説します。

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

生命保険はいらないと考えられている理由

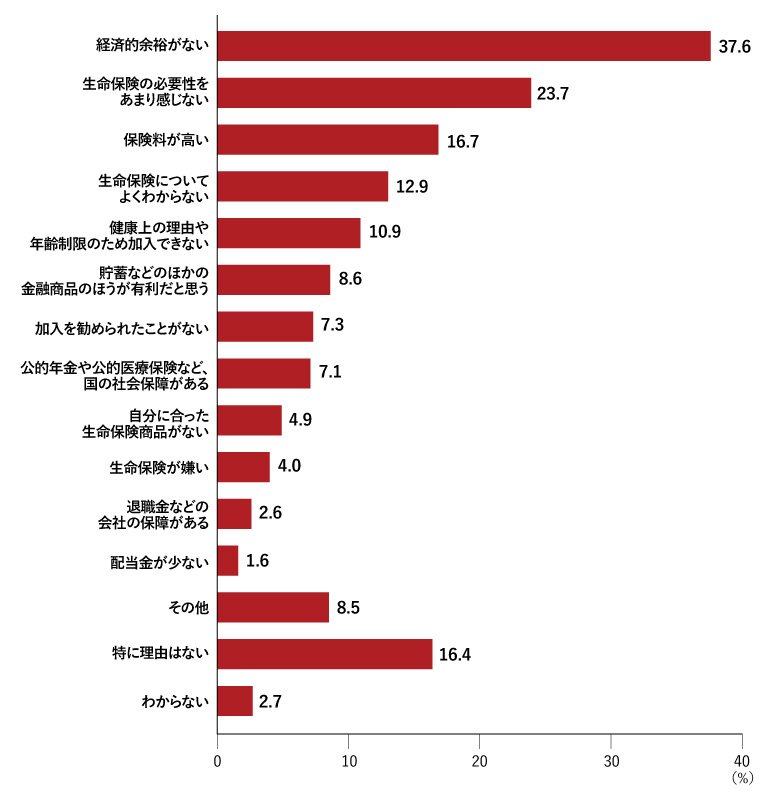

生命保険の加入率は、公益財団法人生命保険文化センターの「2022(令和4)年度 生活保障に関する調査」(2023年3月)によると、生命保険・個人年金保険加入率は81.3%(18歳~79歳対象)です。

つまり、18.7%の人は、生命保険に加入していません。

生命保険に加入しない理由として、下記のような結果が出ています。

■生命保険の非加入理由(複数回答)

※公益財団法人生命保険文化センター「2022(令和4)年度 生活保障に関する調査」(2023年3月)を参考に第一生命が作成。

上記の結果もふまえ、生命保険に加入しないと回答されている理由を考えてみましょう。

健康保険がある

日本には国民皆保険制度があり、すべての人が何らかの公的医療保険(健康保険)に加入しています。そのため、病気やケガなどで医療機関を受診しても、健康保険が適用されれば、医療費の自己負担額は、義務教育就学後から70歳未満の場合、基本的に3割です。さらに、高額療養費制度を利用することで、月の医療費を一定額以下に抑えることが可能です。

また、業務上の事由または通勤による傷病などは、労災保険が適用されれば医療費の負担はありません。「生命保険はいらない」と考える理由として、このような充実した公的保険制度の存在が挙げられます。

遺族年金がある

公的年金制度の遺族年金があることも、生命保険はいらないと考えられている理由のひとつです。遺族年金とは、国民年金または厚生年金保険に加入していた人が亡くなったときに、その人によって生計を維持されていた遺族が受けることができる年金です。

遺族年金には、「遺族基礎年金」と「遺族厚生年金」があります。遺族基礎年金は、原則として18歳になる年度末(3月31日)を経過していない子どもがいる場合に、配偶者または子どもが受け取れます。また、遺族厚生年金は、亡くなった人が会社員や公務員など厚生年金加入者だった場合に遺族が受け取れる年金です。

ただし、遺族基礎年金と遺族厚生年金を受給するには、保険料納付済期間などの受給要件や受給対象者などの条件を満たす必要があります。

生命保険を利用する機会がない

生命保険を利用する機会がないため、生命保険はいらないと考える人もいるかもしれません。厚生労働省「令和5年(2023)患者調査の概況」によると、病気やケガなどで入院する人は、人口10万人あたり945人となっており、その確率は1%未満です。

また、厚生労働省「令和5年(2023) 人口動態統計月報年計(概数)の概況」では、2023年の死亡率は人口10万人あたり1,300.3人で、例えば30~34歳では47.4人となっています。

いずれも、数値だけで見ると非常に低いため、生命保険で死亡や入院などに備えても利用する機会がないと考える人もいます。

何かあっても預貯金でまかなえる

十分な預貯金がある人は、生命保険はいらないと考えるかもしれません。例えば、独身で扶養する家族がいない場合は、自分の医療費がまかなえるだけの預貯金があれば問題ないと考える人もいるでしょう。

生命保険に加入しないことによるデメリット

生命保険がいらないと考えられている理由を見てみると、納得する人もいるかもしれません。しかし、生命保険に加入しない場合、保険料という支出を避けられるというメリットがある一方、以下のようなデメリットが生じる可能性があります。

残された家族に経済的な負担がかかる

生命保険に加入しないと、主に生計を立てている人が亡くなった場合に、残された家族の生活が苦しくなってしまうかもしれません。遺族年金や預貯金では不十分と感じる場合もあるでしょう。例えば子どもがいる世帯では、進学などに影響を及ぼす可能性もあります。

また、主に育児を担っていた人が亡くなった場合、残された家族は子どもの面倒を見るために働き方を変更する必要が出てくるかもしれません。家事や育児の外部サービスを利用せざるをえず、出費がかさむことも考えられます。

病気やケガによる医療費などの支払いで家計に負担がかかる

病気やケガによる入院をしたときにかかる費用は、医療費だけではありません。例えば、通院時の交通費のほか、入院中の食事代や差額ベッド代、入院生活に必要な日用品代が必要になります。

また、先進医療(※)にかかる技術料などは健康保険適用外なので、全額自己負担です。生命保険に加入していないと、これらの費用を預貯金などでまかなわなければならず、家計に大きな負担となってしまいます。

※先進医療について

-

先進医療とは、研究・開発中の治療法や検査法のうち、将来的に公的医療保険を適用すべきかどうか検討段階にある厚生労働大臣が定める医療技術のことで、その対象となる疾病・症状(適応症)や実施医療機関は限定されています。

-

先進医療の技術料は公的医療保険が適用されず、全額自己負担になります。また、高額療養費制度の対象にもなりません。

-

先進医療の対象となる医療技術や実施医療機関は、随時追加・削除されています。

長期間、働けない状態になると収入が減少してしまう

長期間、働けない状態になると収入が減少してしまうことが考えられます。さらに、入院が長引くなど仕事復帰が遅れると、その間の収入が減ったり途絶えたりしてしまうこともあるでしょう。

このような収入減少がどれくらいの期間続くのかは、実際にそのときになってみないとわかりません。いざというときに自分や家族が治療に専念できるよう、健康なうちから生命保険に加入するなどして、働けない状態での収入減に備えておくことが大切です。

生命保険に加入するメリット

生命保険に加入した場合、どのようなメリットがあるのでしょうか。主に、次の3つが挙げられます。

貯蓄だけでは対応が難しい場面での経済的リスクに備えられる

生命保険のメリットは、貯蓄だけでは対応が難しい場面での、経済的リスクに備えられる点です。特に家庭を持つ人にとって、自分が病気をして長期入院したり、死亡したりした際に家族の生活を経済的に支える重要な手段となります。

入院や死亡などで収入が途絶えた後の生活費、万一の際の葬儀費用、子どもの教育費といった出費など、預貯金だけでカバーするのが困難な場合が想定されます。また、高額な医療費や介護に伴う費用といった突発的な支出も、経済的なリスクといえるでしょう。

こうしたリスクに備えるため、一度に大きな金額を準備するのは困難ですが、生命保険に加入することで経済的な安心を得ることができます。

あらかじめ受け取れる金額がわかる

養老保険や年金保険は、将来受け取れる満期保険金や年金の金額が契約時に確定しているため、資金計画に役立ちます。

自分で資産運用を行う場合、運用結果によって資産額が変動するリスクがありますが、保険であればそのリスクが低く、安定した資金計画を立てやすいといえるでしょう。

所得税や相続税の税制優遇措置がある

払込保険料や生命保険の死亡保険金には、税制優遇措置が適用されることがあります。

払込保険料は、年末調整や確定申告の際、生命保険料控除として申告することが可能です。生命保険料控除によって、所得税や住民税の負担を軽減できる場合もあるため、手続きを行うようにしましょう。また、死亡保険金では相続人が受け取る場合、「500万円×法定相続人数」までの金額が非課税となり、相続税の負担を軽減できます。

生命保険金にかかる税金や控除については、以下の記事をご参照ください。

生命保険金の受取時に税金はかかる?非課税枠など税制優遇制度も解説

生命保険以外で経済的リスクに備える方法

生命保険に加入せずに、家庭の経済的なリスクに備える方法としては、次の3つが挙げられます。

積立投資

積立投資は、一定額を定期的に金融商品へ投資する方法で、時間をかけて資産を築く手段です。投資先は株式や投資信託など多様であり、自身の目的やリスク許容度に応じた選択ができます。少額投資非課税制度(NISA)を活用すると、税制優遇を受けながら効率的な資産形成が可能です。

また、個人型確定拠出年金(iDeCo)も老後の資産形成を目的として活用できますが、原則として60歳までの中途引き出しや中途解約ができません。例外として死亡や高度障害などの場合には脱退一時金を受給できる仕組みもありますが、基本的には老後の経済的リスクに備える手段と位置付けられます。そのため、iDeCoは生命保険のように万が一の事態に備える保障機能を持つわけではありませんが、老後の経済的リスクに備える観点ではその役割を果たすため、計画的に活用することが重要です。

不動産投資

不動産投資は、収益を生む不動産を購入し、その賃貸収入や売却益を得ることで資産を増やす方法です。

住宅ローンを利用すれば、自己資金を抑えて始めることも可能で、長期的な資産形成が期待でき、インフレ対策としても有効とされる点が特徴です。

ただし、不動産の価値は地域や市場動向に左右されるため、慎重な物件選びが必要です。また、空室や修繕費の発生、災害リスクなどにより、収益が不安定になる可能性もあります。住宅ローンを利用する場合も、返済は継続的に発生するため、物件の収益性や将来的なリスクを踏まえたうえで、収支計画をしっかり立てておくことが重要です。

団体信用生命保険

団体信用生命保険(団信)は、住宅ローン契約時に加入する保険で、被保険者が死亡(※)した場合、ローンの残高が保険金で返済される仕組みです。

団体信用生命保険があることで、被保険者に万一のことがあった場合は、家族が住宅ローンの負担から解放され、住居を維持することが可能になります。生命保険の代替として機能するだけでなく、住宅購入者にとって重要な経済的リスクの回避策といえるでしょう。

※保険商品によっては、保険会社が指定する所定の「高度障害状態」に該当した場合も対象となります。

生命保険に加入する必要性が高い人

生命保険の必要性が高い人は、自分が病気やケガ、死亡といった事態になったときに、家族の生活が困難になる人です。代表的な例は以下のとおりです。

扶養家族がいる人

家計を支えている人が亡くなると、家族の生活が困難になることがあります。遺族年金が支払われる場合もありますが、十分な額とは限りません。配偶者や子ども、親などの扶養家族がいる場合、万一に備えて生命保険に加入することで、家族の生活を経済的に支える重要な手段となります。

家事労働などで家族の生活を支えている人

家事や子育て、介護を担う人が病気やケガで働けなくなると、その負担を補うためにヘルパーを依頼するなどの支出が増えることがあります。さらに、家計を支える人が家事に時間を割くことで収入が減る可能性もあります。そのため、家事労働で家族を支える人も生命保険の検討が必要です。

貯蓄状況に不安がある人

十分な貯蓄がなく、突然の病気やケガに備える余裕がない場合、生命保険が経済的な支えとなります。

特に、現状で十分な貯蓄がない人にとって、保険料を払うことで予期しないリスクに備えられるのは大きな安心材料です。

老後資金を確保したい人

老後の生活費や医療費を計画的に準備したい場合、生命保険を活用することで、貯蓄と保障を両立できます。特に養老保険や年金保険は、老後に必要な資金を安定的に確保する手段として有効であり、老後の安心を支えます。

相続税対策を考えている人

相続税の負担を軽減したい場合、生命保険は有効な選択肢です。「所得税や相続税の税制優遇措置がある」の項目で述べたとおり、死亡保険金の一部が非課税枠に該当するため、相続税の負担を軽減できます。そのため、家族の将来を見据えた資産管理の手段のひとつとして役立つといえるでしょう。

生命保険に加入する必要性が高くない人

自分が病気やケガ、死亡といった事態になっても、生命保険に加入する必要性が高くない場合もあります。生命保険に加入する必要性が高くない人は以下のとおりです。

養うべき家族がいない人

養うべき家族がいない人は、まとまった資金を残す必要がなく、高額な死亡保険などに加入する必要性は高くありません。自身の病気やケガに備える医療保険や、病気やケガで長期間働けなくなることに備える就業不能保険、自身の老後に備える個人年金保険などを検討してみましょう。

十分な預貯金がある人

万一のことがあっても十分な預貯金や資産があり、自分や家族が経済的に困ることがない人は、生命保険に加入する必要性は高くないと考えられます。

ただし、預貯金は自分に何かあっても残された家族が問題なく生活できるような金額かどうか、不動産収入などの継続的な収入があるかなど、事前に確認しておく必要があります。

自分の生活に合わせて生命保険の必要性を検討してみよう

生命保険が必要かどうかは、個人の状況や家族構成などによって異なります。しかし、生命保険の種類や必要性を知ることで、自分にとって本当に生命保険がいらないかどうかを判断することができます。

まずは自分が病気やケガをした際にどういった生活を希望するのか、公的制度や自分の資産でまかなうことができるのかを検討してみましょう。

生命保険にはさまざまなタイプがあり、自分に合ったものを選ぶことが大切です。保険選びに迷ったときには、保険会社やFP(ファイナンシャルプランナー)などに相談してみることをおすすめします。

お得な情報やお知らせなどを配信しています! LINE友だち追加

よくある質問

生命保険に入ってない人はいますか?

生命保険の加入率は、公益財団法人生命保険文化センターの「2022(令和4)年度 生活保障に関する調査」(2023年3月)によると、生命保険・個人年金保険加入率は81.3%(2022年、18歳~79歳対象)です。18.7%の人は、生命保険に加入していません。

生命保険の加入率については、以下の項目をご参照ください。

生命保険は、いらないですか?

生命保険は人によって必要な保険商品です。生命保険に加入しないと「生計を支えている人が死亡した場合、残された家族に経済的な負担がかかる」「病気やケガによる医療費の支払いで、家計に負担がかかる」「長期間就業不能になると収入が減少してしまう」といったデメリットが考えられます。

自分の家庭や経済状況をよく鑑みて、必要かどうか検討することをおすすめします。

生命保険に加入しない場合のデメリットについては、以下の項目をご参照ください。

生命保険に入った方がいい理由は何ですか?

生命保険に加入したほうがいい理由は、加入することによりいくつかのメリットが得られることです。生命保険に加入した場合の主なメリットとして「大きな経済的リスクに備えられる」「あらかじめ受け取れる金額がわかる」「所得税や相続税の税制優遇措置がある」の3つが挙げられます。

生命保険に加入した方がいい理由については、以下の項目をご参照ください。

森島静香

FPサテライト株式会社所属。京都出身、大阪在住。人材紹介会社勤務。キャリアカウンセラーとして顧客の転職活動を支援中。中立の立場で顧客の相談にのる中で、お金に関するより専門的な知識を身につけたいと考え、FP資格を取得。プライベートでも2児の母として、育児を経験しており、顧客目線でわかりやすい情報を届けるFPを心掛けている。

所有資格:2級ファイナンシャル・プランニング技能士、TOEIC 925点

※この記事はほけんの第一歩編集部が上記監修者のもと、制作したものです。

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

※税務の取り扱いについては、2025年4月時点の法令等にもとづいたものであり、将来的に変更されることもあります。変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。

(登)C25N0020(2025.5.19)

保険のご相談・お問い合わせ、

資料請求はこちら

お客さまの「一生涯のパートナー」として第一生命が選ばれています。

皆さまの人生に寄り添い、「確かな安心」をお届けいたします。

第一生命では、お客さまのニーズに応じて様々なプランをご用意しております。

月~金 10:00~18:00 土 10:00~17:00

(祝日・年末年始を除く)