大学の学費はいくら?国公立・私立大学の平均額を紹介

大学の学費は、教育費の中でも最も高額になる可能性が高い費用です。大学の学費というと、基本的には入学金(入学料)と在学中の授業料を指しますが、これらの費用を大学進学の直前で用意しようとすると間に合わない場合があります。

ここでは、大学進学にかかる平均的な費用を紹介します。また、学費を納付するタイミングや、学費以外の費用など、大学進学でかかる金額全般を解説。学費準備の仕方や、足りない場合の対処法なども紹介していますので、進路に応じた学費の目安を知り、大学進学の準備を進めておきましょう。

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

大学の学費はどのくらいかかる?

大学へ通う場合、入学金や授業料などの学費はどのくらいかかるのでしょうか。また、学費以外にかかる費用についても、目安としてどのくらいかかるのか解説します。

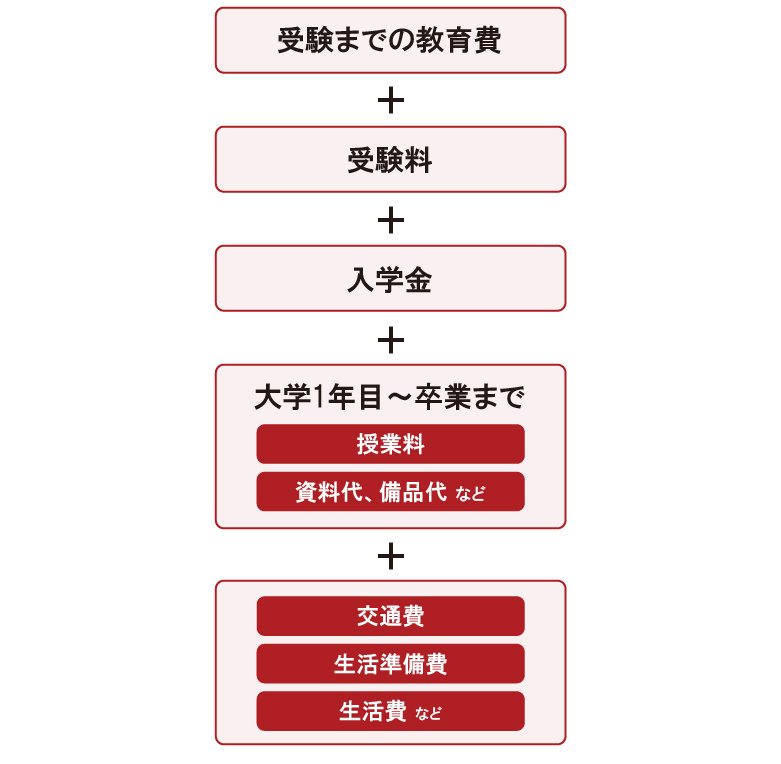

■大学入学から卒業までにかかる主な費用

大学の学費平均額

大学の学費は、国立、公立、私立のどれかによって大きく異なります。文部科学省の「国公私立大学の授業料等の推移」によると、それぞれの学費の標準額や平均額は以下のとおりです。

■国公私立大学:入学年度の入学金と授業料(2021年度)

横にスライドしてください

|

|

入学金 (入学料) |

授業料 (年額) |

初年度納付額の合計 |

|

国立大学 (金額は国が示す標準額) |

28万2,000円 |

53万5,800円 |

81万7,800円(入学料+授業料) |

|

公立大学 |

39万1,305円 |

53万6,363円 |

92万7,668円(入学料+授業料) |

|

私立大学文科系 |

22万5,651円 |

81万5,069円 |

118万8,991円 |

|

私立大学理科系 |

25万1,029円 |

113万6,074円 |

156万6,262円 |

|

私立大学医歯系 |

107万6,278円 |

288万2,894円 |

489万539円 |

※文部科学省「私立大学等の令和3年度入学者に係る学生納付金等調査結果について」「国公私立大学の授業料等の推移」「令和3年度私立大学大学院入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について」

また、日本政策金融公庫の「教育費に関する調査結果」によると、子ども一人あたり、大学入学から卒業までのあいだに必要な資金(入学金や授業料などの費用を合わせた金額)の平均額は、次のとおりです。

■大学入学から卒業までに必要な資金の平均額

|

私立短大(2年) |

366万5,000円 |

|

国公立大学 |

481万2,000円 |

|

私立大学文系 |

689万8,000円 |

|

私立大学理系 |

821万6,000円 |

※日本政策金融公庫「令和3年度 教育費に関する調査結果」

国公立大学の在学4年間の平均学費が約481万円なのに対し、私立大学理系は約821万円と大きく差があります。国立か私立かで学費に差があることに加え、学問の分野でも大きく変わります。また、実際の費用は大学によって大きく異なりますので、記載している金額は目安として捉え、志望する大学について事前に調べておくことが大切です。

学費以外に考慮しておくべき費用

大学進学にあたって必要となる費用は、学費だけではありません。子どもが親元を離れて一人暮らしをする場合は、学費のほかに仕送りなどの生活費も発生します。学費以外に考えておかなければならない費用には、次のようなものがあります。

-

受験までの教育費

塾や予備校、家庭教師などの費用が受験までの教育費としてかかります。どの程度かけるかは家庭により異なりますが、夏期講習や冬期講習なども含めると年間数十万円におよぶ支出になることもあります。

-

受験料

大学を受験する際には、受験料が必要です。大学入学共通テストは1万8,000円(3教科以上)、国公立の2次試験は1万7,000円程度、私立の受験料は多くの場合3万~3万5,000円程度です。併願校が多ければ、それだけ受験料も積み上がっていきます。

-

資料代、備品代

大学入学後は、大学の授業で必要になる資料やパソコンなどの備品代が必要になることも。学部などによっては、比較的高額になることもありますので、入学前にチェックしておきましょう。

-

交通費

学費以外にかかる費用には、自宅や下宿先から大学までの交通費があります。自宅通学の場合、家賃は不要ですが、交通費が高額になる可能性もあります。また、遠方の大学を受験する場合は、受験時の交通費や宿泊費も必要です。 -

生活準備費

大学入学後、一人暮らしをする場合はそのための生活準備費用も必要です。家を借りる場合は、敷金礼金などの初期費用のほか、引越しや家電購入など、必要に応じた費用が発生します。

-

生活費

大学に通いながら一人暮らしをする場合は、生活するための生活費もかかってきます。学業に専念させるために仕送りをするか、本人にも一部負担をさせるかよく相談し、お金の使い方なども伝えておく必要があるでしょう。

大学の入学金や授業料を納付するタイミング

大学の入学金や授業料は、卒業までの分をまとめて納めるわけではありません。学費を納付するタイミングに合わせて、まずは1年次や2年次の分を用意し、その後3年次、4年次の分を準備しても問題ないでしょう。

大学の学費を支払うタイミングは以下のとおり、入学金と授業料でそれぞれ異なります。

入学金の納付期限

入学金の納付期限は、合格が発表されてから1~2週間程度が目安です。詳細については、受験した大学の案内を確認してください。入学金の納付期限を過ぎてしまうと、入学が取り消されてしまう可能性があります。合格が決まったら早めに手続きを行ってください。

なお、第2希望の合格発表から第1希望の合格発表までにあいだがあるといった場合は、それぞれの大学の入学金を支払うことになります。受験する大学の数だけ入学金が必要になる場合があると知っておきましょう。

授業料の支払いは基本的に前期と後期の2回

大学の授業料は、基本的に国公立も私立も前期と後期(春学期と秋学期など、呼び名は学校により異なります)の2回に分けて1年分を支払います。具体的な支払い時期は学校によって異なりますので、それぞれの学校の案内を確認してください。中には、春に1年分をまとめて納入できる学校もあります。

学費はどのように準備する?

必要なタイミングが決まっている教育費は、子どもが小さいうちから早めに準備しておくことが大切です。学費の準備方法としておすすめの、学資保険と定期預金、新しいNISAの特徴を解説します。

学資保険

学資保険は、子どもの教育費を計画的に準備するための保険です。商品によっては、保険料を満期まで払い込んだ場合に、払い込んだ保険料の総額以上の金額を受け取れるよう設計されているものがあります。

さらに、学資保険の中には、契約者(保護者など)に万一のことがあった場合、その後の保険料の払い込みが免除されるものもあり、満期時には契約時に設定した満期保険金が受け取れます。保護者に万一のことがあったときのための備えとして活用する方もいるでしょう。

なお、学資保険に加入できる時期は、子どもの出生前(母親の妊娠中)から子どもが6歳になる頃までとなっている商品が一般的です。満期は18歳や22歳など保険によってさまざまあり、払込期間が15歳までのもの、18歳以降21歳まで分割で受け取れるものなど、ライフプランに合わせて選べます。

学資保険については、以下の記事をご参照ください。

定期預金や積立定期預金

定期預金や積立定期預金は、学費の準備に適した方法です。

定期預金は、数ヵ月から10年など、あらかじめ定めた期間、専用口座にお金を預けておくもので、原則としてあらかじめ定めた期間まで引き出すことはできません。子どもが18歳になるまでを期限としておくと、まとまった資金を備えることができます。また、一定限度額まで元本が保証されていること、普通預金よりも金利が少し高いこともメリットです。

積立定期預金は、毎月任意の金額を自動的に積み立てていくことができ、残高に応じて金利が設定されていくのが特徴です。ボーナス等の臨時収入があった月は、増額積み立てができるものもあります。

普段の生活費などの「使うための預貯金」とは別に、専用の通帳や口座を用意して貯めていきましょう。

新しいNISA

さまざまな投資方法の中でも、学費の準備方法としては新しいNISAがおすすめです。

新しいNISAとは、少額投資非課税制度のことで、2024年にNISAの抜本的な拡充や恒久化のために導入されました。投資期間は無期限、少額から長期に積立と分散投資が行え、年間360万円(つみたて投資枠と成長投資枠を合わせた額)までの投資枠が非課税になります。非課税保有期間は無期限ですが、非課税保有限度額は全体で1,800万円(成長投資枠は1,200万円)までです。

いつでも引き出せるので、任意の運用期間を定めて積み立てることが可能です。例えば、子どもが8歳のときに運用をはじめた場合、大学入学までの10年間で投資した金額に、運用益があればその分をプラスして学費にあてることができます。

ただし、新しいNISAは、ほかの投資方法と比べるとリスクを抑えた運用が可能ですが、元本割れする可能性がゼロではありません。また、短期間で大きな収益を得ることは難しいため、大学進学までの期間が十分にある場合に利用を検討しましょう。

学費が足りない場合に検討すること

国公立でも数百万になる大学の学費。子どもに進学したい気持ちや能力があるにもかかわらず、経済的理由で断念せざるをえない場合がありますが、学費を理由に進学をあきらめなくても良い方法があります。

ここでは、学費がどうしても足りない場合の対処法を、3つご紹介します。

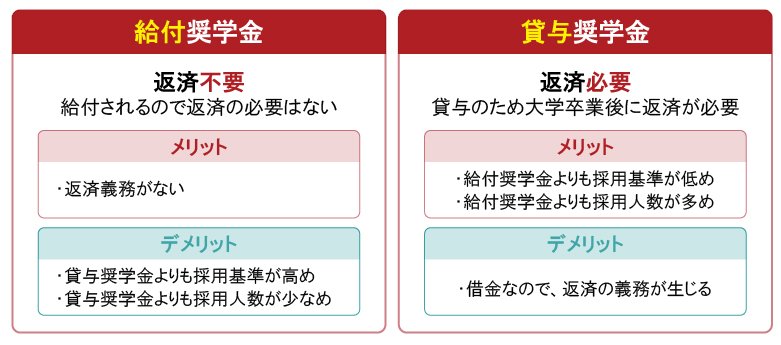

奨学金制度

奨学金制度は、経済的理由や家庭の事情で大学や専門学校への進学が難しい人に向けて、学費の付与や貸与を行う制度のことです。日本学生支援機構が調査した「令和2年度 学生生活調査結果」によると、大学(昼間部)に通う学生のうち、49.6%が奨学金を受給しています。

奨学金制度には、返済の必要のない給付奨学金と、返済が必要な貸与奨学金があります。さらに、貸与奨学金には無利子のものと有利子のものがあり、それぞれ利用条件が設定されています。詳しくは日本学生支援機構のウェブサイトをご確認ください。

■給付奨学金と貸与奨学金の主な違い

大学無償化制度

大学無償化制度とは、正式には「高等教育の修学支援新制度」といいます。大学の授業料や入学金の免除または減額が受けられ、さらに返済不要の給付型奨学金が給付されるため、大学進学にかかる教育費の負担を軽減できます。

■減免上限・給付額の例

横にスライドしてください

|

|

入学金減免上限額 |

授業料減免上限額 |

奨学金給付額 (自宅生) |

奨学金給付額 (自宅外生) |

|

国公立大学 |

28万2,000円/年 |

53万5,800円/年 |

2万9,200円/月 |

6万6,700円/月 |

|

私立大学 |

26万円/年 |

70万円/年 |

3万8,300円/月 |

7万5,800円/月 |

※文部科学省「授業料等減免額(上限)・給付型奨学金の支給額」

対象となるのは、世帯収入や資産が一定以下の非課税世帯で、支援対象となる大学に通っている、学ぶ意思のある学生です。学ぶ意思については、高校の評定平均値や学業成績などで判定します。自分が支援対象になるかどうかは、日本学生支援機構のウェブサイトにある進学資金シミュレーターで確認できます。

大学無償化制度の利用を希望する場合は、毎年4月と9月頃に大学を通して申込みます。

教育ローン

教育ローンは、民間の金融機関などが取り扱う、教育費のためのローンです。親の名義のほか、学生本人の名義で利用することもできます。

ただし、教育ローンには利子が発生しますので、利用は慎重に検討してください。

大学の学費を用意するために早めの準備が肝心

子どもを大学へ通わせるためには、500万~800万円程度の高額な学費が必要です。奨学金や教育ローンという選択肢をとった場合、社会人になったばかりの子どもには大きな負担になることもあるでしょう。また、親が返済するとなると、老後資金の準備に影響を及ぼす可能性が高まります。そのため子どもが小さいうちから学費の準備をしておくことが大切です。

たとえ全額を用意できなくても、ある程度の備えがあれば奨学金や教育ローンの利用を最低限に抑えられます。子どもが生まれたら、大学卒業までのキャッシュフローについて検討し、0歳から入れる学資保険などの活用を検討に入れながら、計画的に学費の用意を進めましょう。

お得な情報やお知らせなどを配信しています! LINE友だち追加

おすすめの保険

第一生命の「こども学資保険(2018)」は、大学進学までの期間を利用して計画的な積み立てができ、17歳または18歳から学資金を、保険期間満了時に満期保険金を受け取れる学資保険です。出生前加入特則により、お子さまが生まれる前でも、出産予定日の140日前から加入できます。また、契約者のもしもに備える「保険料払込の免除保障」を用意しており、その保障の範囲や有無によって3つの型から選べます。

※学資金・満期保険金の受取総額が保険料の総額を下回る場合があります。また、解約返還金は多くの場合、保険料の累計額を下回ります。

よくある質問

Q. 大学4年間にかかる費用は?

大学4年間にかかる費用は、日本政策金融公庫「令和3年度 教育費に関する調査結果」によると、国公立大学の在学4年間の平均学費が約481万円、私立大学文系が約690万円、私立大学理系が約821万円です。国公立か私立かで、また学問の分野によって学費に差があります。

大学の学費については、以下の項目をご参照ください。

Q. 私立大学の学費は1年目でいくらかかりますか?

私立大学の初年度の学費は、文部科学省「令和3年度私立大学大学院入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について」によると、入学金と授業料、そして施設設備費を加えた平均額として私立大学文科系で約119万円、私立大学理科系で約157万円、私立大学医歯系で約489万円です。

大学の学費については、以下の項目をご参照ください。

Q. 国立大学の学費はいくらですか?

国立大学の学費は文部科学省「国公私立大学の授業料等の推移」によると、入学料28万2,000円、授業料53万5,800円、合計81万7,800円が初年度にかかります。

大学の学費については、以下の項目をご参照ください。

森島静香

FPサテライト株式会社所属。京都出身、大阪在住。人材紹介会社勤務。キャリアカウンセラーとして顧客の転職活動を支援中。中立の立場で顧客の相談にのる中で、お金に関するより専門的な知識を身につけたいと考え、FP資格を取得。プライベートでも2児の母として、育児を経験しており、顧客目線でわかりやすい情報を届けるFPを心掛けている。

所有資格:2級ファイナンシャル・プランニング技能士、TOEIC 925点

※この記事はほけんの第一歩編集部が上記監修者のもと、制作したものです。

※記事中で言及している保険に関して、当社では取り扱いのない商品もあります。

※文章表現の都合上、生命保険を「保険」と記載している部分があります。

※この記事は2023年12月時点の商品(特約)の概要を説明したものであり、契約にかかるすべての事項を記載したものではありません。検討にあたっては「保障設計書(契約概要)」など所定の資料を必ずお読みください。また、契約の際には「重要事項説明書(注意喚起情報)」「ご契約のしおり」「約款」を必ずお読みください。

※税務の取り扱いについては、2023年12月時点の法令等にもとづいたものであり、将来的に変更されることもあります。

変更された場合には、変更後の取り扱いが適用されますのでご注意ください。詳細については、税理士や所轄の税務署等にご確認ください。

(登)C23P0419(2024.2.22)

保険のご相談・お問い合わせ、

資料請求はこちら

お客さまの「一生涯のパートナー」として第一生命が選ばれています。

皆さまの人生に寄り添い、「確かな安心」をお届けいたします。

第一生命では、お客さまのニーズに応じて様々なプランをご用意しております。

月~金 10:00~18:00 土 10:00~17:00

(祝日・年末年始を除く)